카카오게임즈 이후 잇따라 바이오 및 의료기기 회사의 특례 상장이 예정돼 있다. 현재 실적이 없는 특례 상장의 경우 밸류에이션 등에 따라 리스크가 상존한다.

향후 카카오페이지, 카카오뱅크 등 카카오 그룹 주요 계열사의 IPO가 줄줄이 이어지는 만큼 첫 타자인 카카오게임즈의 공모 흥행에 초점을 맞춘 밸류에이션이란 해석이다.

카카오게임즈에 앞서 공모에 나서는 IPO 기업은 대체로 중소형 공모주로, 수급 요건과 공모 시장 유동성 등을 고려하면 비교적 무난한 성적이 예상된다.

이 시각 인기 뉴스

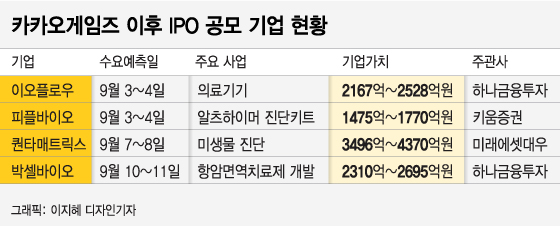

문제는 카카오게임즈 이후다. 카카오게임즈 이후 공모 절차를 확정한 4개 기업은 모두 바이오 및 의료기기 회사로, 특례 상장에 도전한다.

이오플로우는 주관사 추천을 통한 성장성 특례, 나머지 3개 회사는 기술성평가를 통한 기술 특례 상장을 추진 중이다.

4개 회사 모두 적자인데다 아직 눈에 띄는 매출 실적을 확보하지 못했다. 지난해 매출액은 피플바이오가 약 9억원, 퀀타매트릭스가 약 8억원이다. 이오플로우와 박셀바이오는 0원이다.

4개 회사 모두 1000억원을 훌쩍 웃도는 기업가치를 책정한 점도 같다.

희망공모가밴드 상단 기준 기업가치는 이오플로우가 2528억원, 피플바이오가 1770억원이다. 퀀타매트릭스는 4370억원, 박셀바이오는 2695억원이다.

일각에선 최근 일부 특례 상장 기업의 경우 공모 시장 유동성을 등에 업고 비교적 공격적인 밸류에이션을 책정한다는 지적도 나온다.

최근 IPO 시장 투자 수요가 높다고 하지만, 일부 특례 상장 기업의 부담스러운 밸류에이션은 공모 시장 분위기에 찬물을 끼얹을 수 있다는 우려도 제기된다.

공모주 투자 수요가 악화할 경우 향후 공모에 나설 빅히트엔터테인먼트 등 IPO 기업에도 부담이 될 수 있다.

방탄소년단 2018AAA 무대(BTS) 제이홉 / 사진=김휘선 기자 hwijpg@

방탄소년단 2018AAA 무대(BTS) 제이홉 / 사진=김휘선 기자 hwijpg@투자 업계 관계자는 "SK바이오팜 이후 높아진 공모주 투자 수요가 또 다른 기대주 카카오게임즈까진 이어질 것으로 보인다"며 "카카오게임즈 이후 줄줄이 등판할 바이오 특례 상장 기업의 공모 성적이 공모주 투자 열기 지속 여부를 가를 첫 번째 난관이 될 수 있다"고 말했다.

이 관계자는 "반면 연이은 바이오 특례 상장이 줄줄이 흥행에 성공할 경우 개인투자자의 공모주 투자에 대한 관심은 더욱 커질 수 있다"고 덧붙였다.