"신한지주, 시장 기대 부합한 실적... 자사주 매입 축소는 아쉬운 부분"

머니투데이 정혜윤 기자

2023.07.28 08:51

/사진=현대차증권

/사진=현대차증권 현대차증권이 28일

신한지주 (47,700원 ▼450 -0.93%)가 기대했던 수준보다 자사주 매입 규모가 작은 점이 다소 아쉽다고 평가했다. 신한지주 투자의견 '매수', 목표주가는 4만1000원을 유지했다. 현재 신한지주 주가는 3만5150원(27일 종가)이다.

신한지주 2분기 지배주주손익은 전년대비 4.6% 감소한 1조2400억원을 기록했다. 예상보다 이자·비이자이익은 양호한 동시에 판매관리비와 충당금 전입액이 추정치를 넘어섰다.

이홍재 현대차증권 연구원은 "대출 성장률 0.6%로 전분기대비 소폭 증가했으며 은행 NIM(순이자마진)이 5bp(1bp=0.01%p) 상승한 영향 등으로 그룹 이자이익이 전분기대비 4.7% 개선됐다"고 설명했다.

하지만 계절적 제세공과 등의 영향으로 판관비가 전 분기 대비 6.5% 증가한 동시에 대손충당금 또한 19% 늘어나며 영업이익이 1.1% 둔화했다. 이외 영업외손익은 전분기 일회성 이익(부동산 매각 375억원 등) 소멸에 따라 많이 감소했다.

상반기에만 추가 3362억원에 달했는데 이는 전년동기대비 12.4% 늘어난 수준이다. 이 연구원은 "하반기에는 그 규모가 다소 축소될 것으로 예상한다"며 "연간 대손비용률은 0.48%로 전망한다"고 했다.

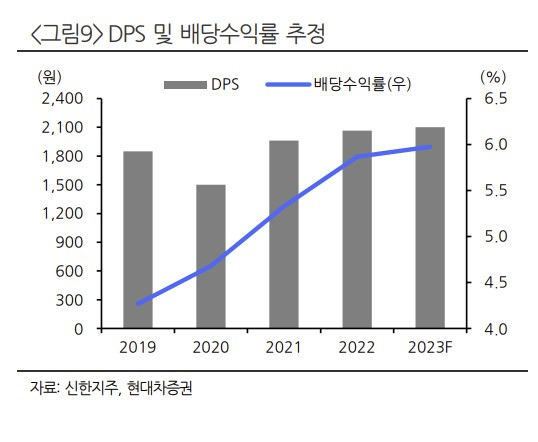

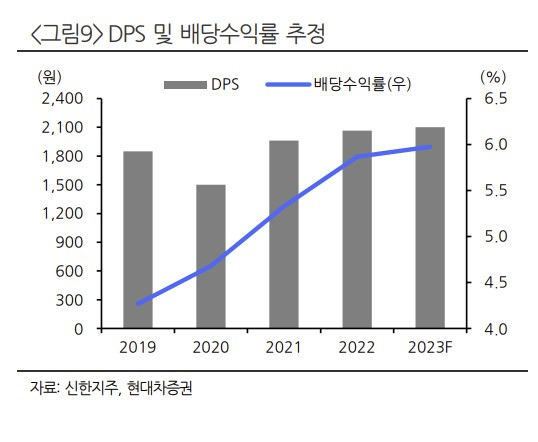

이번 자사주 매입 규모는 1000억원으로 직전 대비 500억원 감소했다. 그는 "매 분기 균등한 DPS(주당배당금·올해 525원)를 지급하기 때문에 애초 자사주 매입 규모가 배당 수익에 미치는 영향은 없었지만 기대했던 수준보다 자사주 매입 규모가 작은 점은 다소 아쉽다"며 "4분기 자사주 추가 매입 가능성이 있지만 보통주 전환 물량을 연내 전부 소화할지 미지수"라고 봤다.

<저작권자 @머니투데이, 무단전재 및 재배포 금지>

/사진=현대차증권

/사진=현대차증권