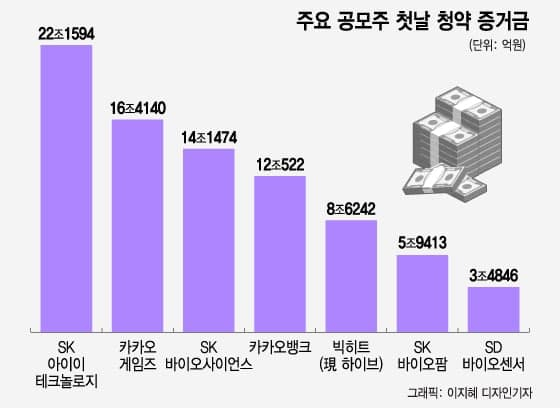

26일 금융투자업계에 따르면 카카오뱅크의 청약 첫날 통합 경쟁률은 37.8 대 1을 기록했다.

여러 증권사를 통한 중복청약이 불가능해지면서 이전 대어들보다 증거금이 낮아진 것으로 풀이된다.

증거금으로 보면 대표주관사인 KB증권에 6조6214억원이 몰렸다. 이어 한국투자증권(4조5970억원), 하나금융투자(5969억원), 현대차증권(2369억원) 순으로 증거금이 많았다.

주관사별 일반 청약 공모물량은 KB증권(881만577주)이 가장 많다. 이외 한국투자증권(597만8606주), 하나금융투자(94만3990주), 현대차증권(62만9327주) 순으로 많다.

이 시각 인기 뉴스

다만 증권사별 일반 청약 물량은 우리사주 청약결과에 따라 달라질 수 있다. '증권 인수업무 등에 관한 규정'에 따르면 주관사는 우리사주조합 미청약주식을 최대 공모주식의 5%까지 일반청약자에게 배정할 수 있다.

한 증권사 관계자는 "공모주 청약은 통상 마지막날에 더 몰리는 만큼 내일 청약 경쟁률이 더 많이 몰릴 듯하다"고 말했다.

카카오뱅크는 이번 기업공개를 통해 6545만주의 신주를 발행해 2조5526억원의 자금을 확보한다. 삼성생명 (87,500원 ▼1,100 -1.24%)(4조8881억원)과 넷마블 (55,900원 ▲400 +0.72%)(2조6617억원)에 이어 역대 IPO 가운데 세 번째로 큰 규모다.

공모가 상단 기준 시가총액은 18조5289억원이다. 국내 상장 금융지주사 기준 KB금융 (75,600원 ▼1,000 -1.31%)(21조5389억원), 신한지주 (46,650원 ▼200 -0.43%)(19조6049억원)에 이어 세번째로 높다. 만약 카카오뱅크가 상장 이후 공모가 대비 17% 이상만 오르더라도 금융 대장주에 오르게 된다.

카카오뱅크의 일반 청약은 오는 27일 오후 4시까지 진행된다. 상장 예정일은 다음 달 6일이다.