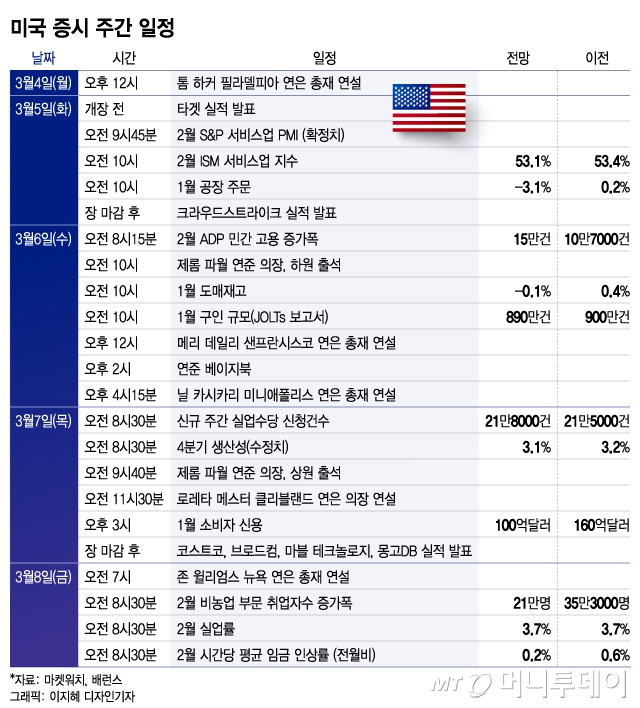

미국 증시 주간 일정/그래픽=이지혜

미국 증시 주간 일정/그래픽=이지혜첫번째 시험대는 제롬 파월 연방준비제도(연준) 의장이 오는 6일과 7일 각각 하원과 상원에 출석해 반기 통화정책 보고를 하는 것이다. 두번째 시험대는 오는 8일에 발표되는 2월 고용 동향 보고서이다.

이 2가지 이벤트 모두 시장의 금리 인하 기대감에 영향을 미친다는 점에서 중요하다.

다른 연준 인사들도 최근 연달아 금리가 올 하반기(later in the year)에야 인하되기 시작할 것이라고 언급해 금리 인하에 대한 투자자들의 눈높이를 많이 낮춰 놓았다.

다만 지난주에 발표된 지난 1월 개인소비지출(PCE) 물가지수는 예상치에 부합하게 나와 투자자들의 금리 인하 기대를 더 꺾지는 않았다. 그럼에도 지난 1월 변동성이 큰 식품과 에너지를 제외한 근원 PCE 물가지수는 전월비 상승률이 거의 1년만에 최고치를 기록해 인플레이션 압력이 높게 유지되고 있음을 나타냈다.

파월 의장의 이번 의회 증언은 지난 1월 CPI와 PPI가 예상보다 높은 것으로 확인된 후 첫번째 공개 발언이다. 따라서 인플레이션 경로에 대한 진단에 변화가 생겼는지 주목된다. 파월 의장의 의회 발언에서 지난 1월 FOMC 때와 약간이라도 차이가 감지된다면 증시는 예민하게 반응할 수 있다.

이 시각 인기 뉴스

월가 전문가들은 파월 의장이 금리를 인하하기 전에 인플레이션이 목표치인 2%로 하락하고 있다는 확신이 필요하다는 기존 입장을 다시 한번 강조할 것으로 보고 있다. 금리 인하 시점에 대해서도 최근 연준 인사들과 같은 올해 하반기쯤으로 예상한다는 입장을 밝힐 것으로 보인다.

파월 의장의 상·하원 출석이 마무리된 다음날인 8일에는 지난 2월 고용 동향 보고서가 발표된다. 연준의 통화정책이 결국 데이터에 의존할 수 밖에 없다는 점을 감안하면 지난 2월 고용지표는 파월 의장의 발언보다 시장 영향력이 더 클 수도 있다.

지난 2월 비농업 부문 취업자수 증가폭은 조사기관에 따라 전망치가 다소 차이가 난다. 다우존스가 조사한 이코노미스트들의 전망치는 21만명, 블룸버그가 조사한 전망치는 19만명이다. 어떤 수치든 지난 1월의 35만3000명에 비해서는 크게 둔화되는 것이다.

지난 2월 실업률은 3.7%로 전월과 동일한 수준을 유지했을 것으로 전망된다. 인플레이션과 직결되는 시간당 평균 임금 인상률은 지난 2월에 전월비 0.2% 올라 지난 1월 0.6% 상승에 비해 많이 둔화됐을 것으로 기대된다.

AI 수혜 기업들, 7일 실적 발표금리 인하와 이에 영향을 미치는 고용 및 인플레이션 지표가 시장을 움직이는 큰 힘인 것은 분명하지만 올해 들어서는 금리 인하 기대가 낮아지는 과정에서도 미국 증시는 랠리를 지속했다.

이는 지난 1월 중순부터 어닝 시즌이 시작되면서 몇몇 AI(인공지능) 관련 기업들이 '어닝 서프라이즈'를 선사했기 때문이다. 증시가 조정을 받을 만하면 AI 수혜주들이 실적 대박을 터뜨리면서 랠리가 이어졌다.

AI 서버를 만드는 슈퍼 마이크로 컴퓨터에 이어 IBM, 메타 플랫폼, 아마존, AI 데이터 분석회사인 팔란티어 테크놀로지스, 영국의 반도체 설계회사인 Arm, 엔비디아, 그리고 지난주엔 델 테크놀로지스의 어닝 서프라이즈가 이어지며 랠리를 끌어갔다.

이번주에는 7일 장 마감 후가 실적 발표 하이라이트다. 이날 AI 수혜를 받고 있는 반도체회사인 브로드컴과 마블 테크놀로지, AI 시대의 데이터베이스 시스템으로 주목받고 있는 몽고DB가 실적을 공개한다. 최근 사상최고가를 경신한 회원제 창고형 할인마트인 코스트코도 이날 장 마감 후 실적을 발표한다.

이에 앞서 5일에는 개장 전에 소매업체 타겟이, 장 마감 후에는 보안업체인 크라우드스트라이크가 실적을 내놓는다.

이외에 오는 8일 노동부의 고용지표가 나오기 전 6일에 지난 2월 ADP 민간 고용 증가폭과 지난 1월 구인 규모(JOLTs 보고서)가 발표돼 고용시장 흐름을 가늠할 수 있게 해준다.

5일에 나오는 2월 공급관리협회(ISM) 서비스업 지수와 6일에 발표되는 연준의 경기 진단 보고서인 베이지북도 미국의 경제 상황을 파악하는데 도움이 된다.

파월 의장의 의회 출석으로 관심도는 떨어지겠지만 존 윌리엄스 뉴욕 연방준비은행(연은) 총재 등 연준 인사들의 연설도 이어진다. 이번주는 오는 19~20일 FOMC를 앞두고 연준 인사들이 공개 발언할 수 있는 마지막 기간이다.