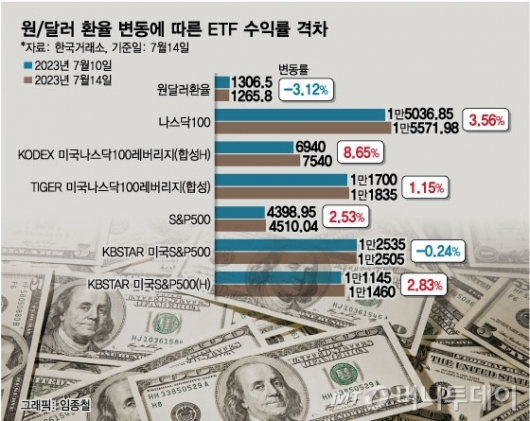

지난 주(7월10~14일) 서울외환시장에서 원/달러 환율은 1306.5원에서 1265.8원으로 급락했다. 한 주만에 3.12% 하락한 것이다. 미국 긴축 종료 기대감이 불거지며 미국 증시는 강세를 보였다. 같은 기간 나스닥100 지수는 3.65% 상승했다.

지난 주 삼성자산운용의 KODEX 미국나스닥100레버리지(합성 H)는 6940원에서 7540원으로 급등, 레버리지 효과를 크게 발휘하며 8.65% 수익을 냈다. 반면 원/달러 환율에 노출된 미래에셋운용의 TIGER 미국나스닥100레버리지(합성)는 나스닥100 지수 상승률(3.65%)에도 못 미치는 1.15% 수익률에 그쳤다.

전문가들은 요즘처럼 환율 변동성이 심한 구간에서는 환헤지형 ETF에 투자해야 기초자산을 온전히 추종할 수 있다고 조언했다. 환헤지형 ETF는 상품명에 헤지형(Hedged)의 약자인 H가 붙어있는 것이 특징이다. 반면 H 표시가 없는 ETF는 환 변동이 수익률에 고스란히 반영된다.

안정진 삼성자산운용 ETF컨설팅 팀장은 "작년 말부터 미국 통화정책에 따라 달러화의 높은 변동성이 계속되고 있다"며 "달러 환율 변동에 노출된 상품은 달러 환율이 하락할 경우 투자자산 가격이 올라도 환차손으로 인해 수익률에 마이너스 영향이 있을 수 있다"고 설명했다. 이어 "동일한 자산이라도 환헤지 상품에 투자한다면 환율 하락기를 방어하는 좋은 방편이 될 수 있다"며 "미국 시장에 지속적인 투자를 원하지만 원/달러 환율이 떨어질까 염려되는 투자자라면 환노출 ETF와 환헤지 ETF를 혼합해 투자하는 것도 대안"이라고 제안했다.

이 시각 인기 뉴스

한편 올 들어 4차산업혁명 관련 테크 ETF가 강세를 보이는 가운데 수익률이 양호한 대표 헤지형 테크 ETF로는 KODEX 미국FANG플러스(H), TIGER 글로벌4차산업혁신기술(합성 H), KBSTAR 글로벌4차산업IT(합성 H), ACE 미국IT인터넷S&P(합성 H) 등이 있다. 이 가운데 KODEX 미국FANG플러스(H)는 연초대비 급등하며 79.37% 수익률을 기록했다.