다만 노바렉스는 국내 최고 수준의 건기식 생산 역량을 토대로 꾸준한 실적 성장을 이어가고 있는 만큼 주식시장 투자 심리가 회복될 경우 밸류에이션 매력이 부각될 것이란 분석이 나온다. 특히 올해 신공장이 안정적으로 가동되는 가운데 새로운 신공장도 준비하는 등 지속 성장이 예상된다는 점도 기대할 만한 요인이다.

올해 노바렉스의 약세는 국내외 증시의 불확실성에다 건기식 업종에 대한 시장의 눈높이가 낮아진 영향을 빼놓을 수 없다. 여전히 건기식은 성장하는 시장이지만 코로나19(COVID-19) 엔데믹(풍토병으로 굳어진 감염병) 등 영향으로 최근 들어 향후 단기 성장률은 둔화할 수 있단 예상이 나온다. 지난 1~2년간 코로나19 팬데믹(세계적 대유행) 국면에서 건기식 시장이 예상 이상으로 고속 성장한 데 따른 기저효과 때문이다.

이 외에 최근 완료한 약 226억원 규모 유상증자 등 영향으로 수급 측면에서 일부 악영향을 받은 게 아니냔 분석도 제기된다.

그럼에도 노바렉스는 비교적 견조한 국내 건기식 시장 지배력과 최대 생산능력, 제조 역량, 독보적인 개별인정원료 경쟁력 등을 바탕으로 실적 성장을 지속하고 있다. 올해 실시한 대규모 유상증자 역시 추가적인 생산설비 확충을 위한 재원 마련이 목적이다. 건기식 후발주자와 격차를 더 벌리겠단 전략이다.

이 시각 인기 뉴스

해외 사업 강화 기조도 지켜볼 만하다. 노바렉스는 꾸준히 해외 시장 공략을 강화하고 있다. 실제 올해 상반기 수출 실적은 155억원 규모로 지난해 전체 수출 82억원을 훌쩍 뛰어넘었다.

노바렉스는 오는 10월 태국에서 열리는 비타푸드아시아, 11월 미국에서 열리는 SSW(SupplySide West Global Expo) 박람회에 참가할 예정이다. 해외 주요 건기식 관련 행사에 잇따라 참여하며 해외 시장 영업 활동에 보다 적극적으로 나설 계획이다.

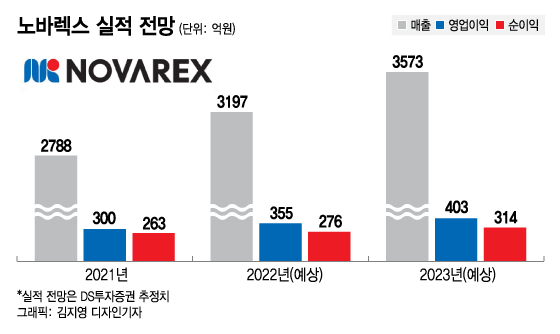

DS투자증권은 올해 노바렉스 실적으로 매출액 3197억원, 영업이익 355억원을 예상했다. 전년 대비 각각 14.7%, 18.2% 증가한 수치다. 2023년 매출액은 3573억원, 영업이익은 403억원으로 전년 대비 각각 11.8%, 13.6% 증가할 것으로 전망했다.

노바렉스 현재 주가는 올해 추정 실적 기준 PER 9.5배, 내년 추정 실적 기준 PER 8.4배 수준이다.

최근 장지혜 DS투자증권 연구원은 노바렉스의 목표주가를 2만원으로 제시했다. 장 연구원은 "노바렉스 현재 주가는 실적 대비 밸류에이션 매력이 높다"며 "노바렉스는 추가적인 생산능력 확대와 해외 실적 성장 등으로 지속적인 실적 성장이 기대된다"고 분석했다.

최종경 흥국증권 연구원은 "노바렉스는 국내 단일공장 건기식 최대 생산규모와 제품 생산능력을 갖췄다"며 "국내 건기식 OEM(주문자상표부착생산)·ODM(제조사개발생산) 생산 분야 최상위권 경쟁력을 보유했다"고 평가했다.