특히 지속된 변동성 장세 속에 자금이 대거 몰렸던 ETF(상장지수펀드) 등 인덱스 펀드를 중심으로 타격이 클 것이란 전망이다.

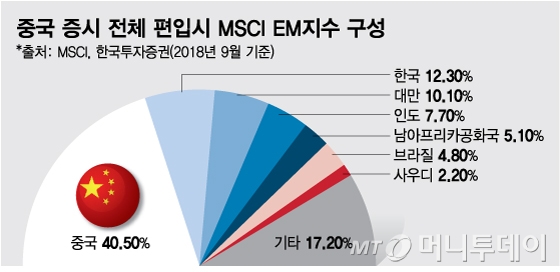

MSCI가 중국 A주의 비중을 늘리기로 결정하면 EM 지수 내 중국 A주가 차지하는 비중은 지난해 9월 기준 0.7%에서 2.8%로 2.1%포인트 증가하게 된다. 반면, 한국 비중은 올해 EM 편입이 확정된 사우디아라비아 등 영향까지 감안해 0.75% 가량 감소한다.

김동영 삼성증권 연구원은 "올해 5%에서 20% 확대 이벤트는 지난해 0%에서 5%로 변화한 것 대비 3배 규모가 될 수 있다"며 "5월 정기 변경 시기만 한정해도 이론상 수급 영향 금액은 9조원 매도로 실제 외국인순매도는 4조원까지도 나올 수 있다"고 말했다.

특히, MSCI EM 지수를 추종하는 ETF 등 인덱스 펀드들에서 빠르게 한국 주식 비중 축소가 이뤄지면서 투자자들의 타격이 클 수 있다는 관측이다. 이들 펀드는 추종하는 지수를 그대로 모방하며 지수 변경 스케줄에 타이트하게 맞춰 해당 지수에 포함된 종목들의 시가 총액 비율대로 매매를 진행하기 때문이다.

이 시각 인기 뉴스

다만, 이는 이론상 추정치로 현실과는 괴리가 있을 것이란 지적도 있다. 최근 몇년간 주요 신흥시장 주식형 펀드군에서 한국 비중이 벤치마크보다 낮은 경향을 보인 만큼 실제 자금 유출 규모는 예상치에 크게 못미칠 수 있다는 분석이다.

송승연 한국투자증권 연구원은 "MSCI EM 지수를 추종하는 189개의 주요 글로벌 공모펀드의 한국 비중은 평균 11.4%고, 중간값 역시 12.9%에 불과해 벤치마크보다 1%포인트 낮은 비중을 보였다"며 "벤치마크의 비중축소로 인한 자금 유출 규모가 시장이 걱정하는 수준보다 낮을 가능성이 크다"고 말했다.

*중국 A주=상하이와 선전 증시에 상장된 주식 중 내국인과 허가를 받은 해외투자자(QFII)만 거래할 수 있는 주식