더벨이 기사는 05월30일(10:13) 자본시장 미디어 '머니투데이 thebell'에 출고된 기사입니다.

㈜대우가 파산한 지 12년만에 대우인터내셔널 (45,750원 ▼600 -1.29%)이 보유한 교보생명 지분을 매각하게 되면서 ㈜대우 무담보채권자인 캠코와 ㈜대우로부터 분할된 대우인터내셔널이 공적자금 회수 문제를 놓고 법정 분쟁을 벌일 가능성이 높아졌다. ◇ ㈜대우-대우인터·대우건설 '분할약정서' 세부내용 명확치 않아

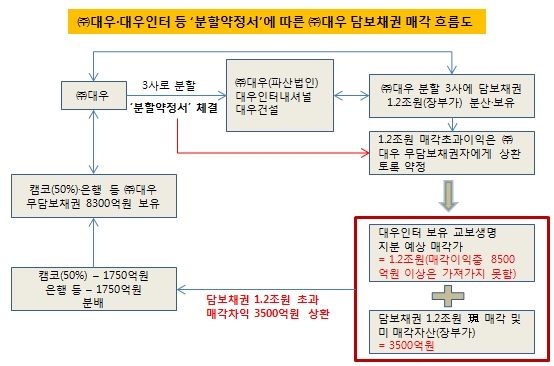

당시 캠코는 은행 등과 함께 2조9000억원 규모의 부실채권정리기금을 조성해, 금융회사들이 보유한 ㈜대우의 부실채권 13조6500억원 어치를 사들였다. 이후 캠코는 향후 회수 가능성이 높은 1조2000억원 상당의 담보채권(토지, 유가증권 등)을 분할된 3개 회사에 분산, 보유토록 했다. 일종의 생존을 위한 시드머니(Seed Money, 종자돈)를 준 것이다. 따라서 회생가능성이 높은 대우인터와 대우건설 등이 파산법인인 ㈜대우보다 담보채권을 더 많이 보유하게 됐다.

문제는 1조2000억원의 담보채권을 처분하는 과정에서 발생하는 매각 차익의 귀속 문제다. 캠코는 '분할약정서' 내용 중 ㈜대우(파산법인)의 무담보채권 8300억원을 보유한 캠코 및 은행 등이 되돌려받아야 한다고 주장한다. 담보채권 처분시 발생하는 매각차익 중 애초 장부가인 1조2000억원을 초과하는 매각 차익을 무담보채권자에게 되돌려줘야 한다는 설명이다.

이 시각 인기 뉴스

캠코 관계자는 "분할약정서에 무담보채권의 손실을 보전하기 위해 3사에 분할된 1조2000억원의 담보채권 매각시 초과이익 부분은 ㈜대우, 즉 무담보채권자들에게 되돌려주기로 돼 있다"며 "물론 8300억원의 무담보채권액을 초과하는 부분에 대해서는 대우인터 몫이 된다"고 말했다.

하지만 1조2000억원의 담보채권 매각차익에 대한 명확한 규정, 즉 △매각에 따른 제세공과금 가감여부 △매각차익 산정을 위한 장부가 산정 기준 △법인세 차감전·후 매각차익 여부 △㈜대우로부터의 공적자금상환액 포함 여부 등이 분할약정서에 명확하게 적시되지 않은 점이 논쟁의 단초를 제공할 것으로 보인다.

대우인터가 교보생명 지분 매각 완료 후 ㈜대우의 무담보채권자인 캠코와 매각차익 상환 여부를 놓고 법정공방을 벌일 가능성이 높다는 것을 예측할 수 있는 대목이다.

금융권 관계자는 "법정공방을 벌일 경우 ㈜대우의 파산관재인이 대우인터에 담보채권 매각차익 반환청구소송을 제기할 것으로 보인다"며 "특히 캠코는 공적자금을 투입했던 만큼 실질적인 법정공방의 주체는 캠코가 되는 셈"이라고 말했다.

◇ 대우인터 "계산 먼저 하자는 쪽이 불리" vs 캠코 "회수 충분히 가능"

대우인터의 교보생명 지분취득 시점은 ㈜대우로부터 분리될 당시인 2000년 12월 27일이다. 취득은 2129억8800만원(24%, 492만주)이며 2010년말 장부가는 취득금액의 4배 수준인 8499억7100만원이다. 현재 교보생명의 장외가는 25만원 정도로, 24% 전량을 장외가 수준으로 매각할 경우 1조2000억원(법인세 차감전)을 상회하는 수준이다.

캠코 관계자는 "현재까지 교보생명 지분을 제외한 대우인터 등 3사에 분할된 1조2000억원 부실채권 매각자산 및 미매각자산의 장부가는 총 3500억원 정도로 평가된다"며 "따라서 교보생명 지분 매각시 8500억원 이상의 매각차익은 ㈜대우(파산법인)의 무담보채권자들에게 되돌려줘야 한다"고 말했다.

캠코의 주장대로라면 대우인터는 교보생명 지분매각 후 8500억원 또는 애초 담보채권의 장부가인 1조2000억원을 초과하는 매각차익은 ㈜대우(파산법인)에게 돌려줘야 한다. 예를 들어, 교보생명 지분을 1조2000억원에 매각할 경우 8500억원을 초과하는 3500억원은 ㈜대우(파산법인)의 몫이 된다. 1조2000억원을 초과하는 매각차익으로 계산할 경우에도 3500억원을 ㈜대우(파산법인)에 줘야 하는 건 마찬가지다.

대우인터가 매각차익인 3500억원을 ㈜대우(파산법인)에게 돌려줄 경우 무담보채권자들은 부실채권정리기금 조성 당시의 지분율대로 나눠갖게 된다. 캠코의 경우 부실채권정리기금 지분율이 50%였던 만큼 1750억원의 공적자금 추가 회수가 가능하다.

이와 관련, 대우인터는 신중한 입장이다. 실제 매각이 성사되지 않은 상황인데다 합의서 내용이 명확치 않아 법리적 해석에 따라 오해가 발생할 수 있기 때문이다. 하지만 ㈜대우에 투입된 공적자금 회수가 이미 성공적으로 마무리된 만큼 이번 교보생명 매각차익에 대한 회수 이슈가 불거지는 것에 대해서는 경계심을 나타냈다.

실제로 정부는 대우 분할 3사(대우인터, 대우건설, ㈜대우)에 2조9023억원의 공적자금을 투입하고서 출자전환 주식 매각 등을 통해 7조6000억원을 회수해 261%의 회수율(2010년말 현재)을 거뒀다.

대우인터 관계자는 "㈜대우의 경우 공적자금 회수 사례중 가장 우수한 사례로 꼽힌다"며 "분할약정서 내용이 명확치 않아 이를 토대로, 반환청구소송을 걸 경우 계산을 먼저 하자는 쪽이 그 만큼 많은 준비를 해야 하는 부담이 있을 것"이라고 말했다.