제롬 파월 연준 의장

제롬 파월 연준 의장이에 따라 미국 증시는 고금리에 가장 취약한 성장주 위주로 하락했다. 나스닥지수가 1.5% 가장 큰 폭으로 떨어졌고 S&P500지수는 0.9%, 다우존스지수는 0.22% 내려갔다.

그렇다면 주식 투자자들은 이날 FOMC의 결정에 따라 어떤 투자 결정을 내려야 할까. 이를 위해 투자자들은 어떤 질문을 해야 할까.

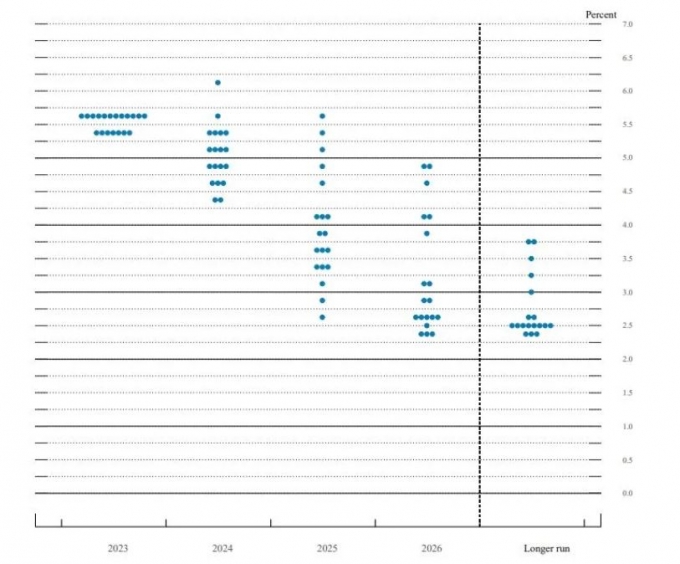

2023년 9월 FOMC 점도표

2023년 9월 FOMC 점도표흥미로운 점은 연준 위원들의 인플레이션 전망치는 오히려 낮아졌다는 점이다. 연준 위원들의 경제 전망을 담은 경제전망요약(SEP)에 따르면 변동성이 큰 식품과 에너지를 제외한 근원 개인소비지출(PCE) 물가상승률은 올해 3.7%로 예상됐다.

이 시각 인기 뉴스

이는 지난 6월의 3.9%보다 낮아진 것이다. 내년 근원 PCE 물가상승률 전망치는 2.6%로 지난 6월과 동일했다.

다만 최근 유가 상승에 따라 전체 PCE 물가상승률 전망치는 올해 3.3%로 지난 6월 3.2%보다 높아졌다. 그러나 내년 PCE 물가상승률은 2.5%로 지난 6월과 동일했다.

결국 연준이 추가 금리 인상 카드를 버리지 못한 이유는 인플레이션 때문이 아니라 경제가 예상보다 너무 강해 물가 상승을 자극할 위험이 있기 때문이다.

제롬 파월 연준 의장도 기자회견에서 "전반적으로 더 강해진 (경제) 활동은 우리가 금리에 대해 더 할 일이 있음을 의미한다"고 밝혔다.

연준의 싸움 상대가 바뀌었다

![美 연준, 금리 정말 더 올릴까…인플레보다 소비에 달렸다[오미주]](https://orgthumb.mt.co.kr/06/2023/09/2023092112350125850_3.jpg)

반면 올해 실업률 전망치는 3.8%로 지난 6월 4.1%보다 낮아졌고 내년 실업률 전망치도 4.1%로 지난 6월 4.5%에 비해 하향 조정했다.

마켓워치에 따르면 14년간 보스턴 연방준비은행(연은) 총재를 지냈던 에릭 로젠그렌은 이에 대해 "연준은 생각보다 훨씬 강한 경제와 싸우고 있다"며 "이는 (기존 인플레이션과의 전쟁에서) 상당히 큰 변화"라고 말했다.

유가 오르니 인플레도 불안?일각에서는 유가 상승 때문에 인플레이션 리스크가 고조됐다고 보고 있다. 하지만 최소한 연준의 SEP에는 이러한 우려가 반영돼 있지 않다.

증시도 유가 상승을 크게 심각하게 여기지 않는 것으로 보인다. 유가는 러시아와 사우디 아라비아가 올해 말까지 감산을 결정하면서 최근 한 달간 15% 올랐지만 정유주는 같은 기간 거의 오르지 않았기 때문이다.

이에 대해 로스 MKM의 애널리스트인 레오 마리아니는 배런스와 인터뷰에서 "투자자들이 최근 큰 폭의 유가 상승을 지속 가능하다고 생각하지 않는다는 의미"라며 "현재 경제와 유가 사이클에는 여전히 리스크가 있다"고 지적했다.

이날 영국 브렌트유 11월 인도분 선물가격은 93.54달러를 나타냈다. 하지만 내년 5월 인도분 선물가격은 88달러 수준이다. 주식은 미래에 대한 기대감으로 움직이기 때문에 유가가 향후 하락할 것으로 예상되는 만큼 정유주가 힘을 받지 못하는 것이다.

경제, 연준 예상만큼 강할까보스턴 연은 총재를 지냈던 로젠그렌은 경제가 연준이 예상하는 만큼 강하다면 금리를 한 번 더 올릴 수 있다고 봤다. 이 경우 11월보다는 경제지표에 대한 정보가 더 많이 쌓이는 12월 FOMC에서 금리가 인상될 가능성이 높다고 판단했다.

하지만 그는 경제가 연준이 생각하는 것만큼 강하지 않을 것이기 때문에 금리를 더 올릴 필요가 없을 것으로 예상했다.

로젠그렌은 "지금 알 수 없는 한가지는 소비자들이 계속 돈을 쓸 것이냐 하는 점인데 나는 코로나 팬데믹 때 가계에 축적된 과잉 저축이 상대적으로 빨리 줄어들고 있다고 생각한다"고 밝혔다.

코로나 팬데믹 기간 동안 유예됐던 학자금 대출 상환이 다음달 1일부터 재개되는 점도 소비 지출을 위축시키는 요인이 될 수 있다.

여기에 전미자동차노조(UAW)가 미국 빅3 자동차회사를 상대로 진행하는 파업과 정부 예산안의 의회 통과가 늦어지면서 정부의 셧다운 가능성이 높아지고 있는 점도 경제에 부담이 되고 있다.

연준 예측 확신 못하는 파월로젠그렌은 "파월 의장은 연준의 전망이 틀릴 가능성에 대해 매우 겸손한 태도를 보였다고 생각한다"며 "그는 기자회견에서 어떤 것도 확실하게 주장하지 않으려 했다"고 지적했다.

따라서 "FOMC 위원들 대다수는 여전히 금리 인상이 가장 가능성이 높은 결과라고 생각하지만 파월 의장이 또 한 번의 금리 인상이 필요하다고 생각하는지는 의문"이라고 덧붙였다.

실제로 파월 의장은 이날 기자회견에서 "예측가들은 겸손해야 할 것이 많은 겸손한 운명의 사람들"이라고 말했다.

JP모간의 수석 미국 이코노미스트인 마이클 페롤리도 월스트리트 저널(WSJ)에 "파월 의장이 금리를 더 올리고 싶어하는 것처럼 보이지 않았다"며 "파월 의장은 현재 (금리) 상태에 상당히 만족하며 지켜보자는 입장인 것으로 보였다"고 밝혔다. 그는 지난 7월에 이미 마지막 금리 인상이 끝났다고 봤다.

상반된 인플레 전망골드만삭스의 수석 이코노미스트인 잰 해치우스는 WSJ에 인플레이션이 앞으로 몇 개월간 연준이 예상한 것보다 더 큰 폭으로 하락할 가능성이 높다며 금리가 더 인상되지 않을 것으로 전망했다.

반면 전직 연준 임원으로 현재 경제자문회사를 이끌고 있는 로렌스 마이어는 WSJ에 연준이 금리를 한 번 더 올려야 한다고 생각한다고 밝혔다.

더블라인 캐피탈의 최고경영자(CEO)인 제프리 군드락도 유가 상승 때문에 연준이 금리를 한 번 더 올릴 것으로 예상했다.

그는 CNBC와 인터뷰에서 "유가 상승 이전보다 금리 인상 가능성이 올라갔다고 생각한다"며 "유가 상승은 정말 문제가 될 것"이라고 밝혔다.

지금은 경제 약화가 호재흥미로운 점은 군드락이 내년에는 금리가 상반기 중에 인하되고 인하폭도 연준의 예상보다 클 것으로 예상하고 있다는 점이다.

이는 유가 상승과 추가 금리 인상으로 경제가 약화돼 금리 인하 필요성이 커질 것으로 전망하기 때문이다.

연준 임원을 지낸 마이어는 연준 위원들의 경제성장률과 실업률, 인플레이션 전망에 대해 "실현된다면 아름다운 결과이며 거시경제적으로 천국이라고 할 수 있다"고 말했다.

그러나 이 아름다운 결과에는 금리 인하가 늦어지고 인하폭도 줄어들 수 있다는 가시가 있다. 금리가 더 인상되지 않고 내년 금리 인하폭이 커지려면 경제가 연준 위원들의 전망보다 약화돼야 한다.

이날 증시는 경제가 좀 약화되더라도 긴축이 끝나고 금리가 좀더 빨리 큰 폭으로 인하되는 것이 더 낫다는 점을 보여줬다.

따라서 증시는 앞으로 미국 경제의 강도를 가장 잘 보여주는 소비 지표에 이전보다 더 민감하게 반응할 수 있다.