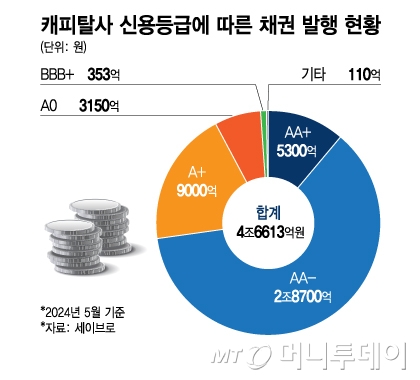

캐피탈사 신용등급에 따른 채권 발행 현황/그래픽=김지영

캐피탈사 신용등급에 따른 채권 발행 현황/그래픽=김지영9일 한국예탁결제원에 따르면 지난달 캐피탈사(할부금융사)가 발행한 채권은 4조6613억원으로 나타났다. 이 중 73%에 해당하는 3조4000억원은 신용등급이 AA- 이상인 캐피탈사가 발행했다.

반면 신용등급이 낮은 캐피탈사는 채권발행에 어려움을 겪는다. A+ 등급의 캐피탈사는 지난달 9000억원 규모의 채권을 발행했다. 전체 발행액의 19%다. A0 등급은 3150억원(7%), BBB+ 등급은 350억원(0.76%)을 발행하는 데 그쳤다. 신용등급이 낮을수록 발행규모가 작다.

중소형 캐피탈사가 조달난에 처한 이유는 부동산 PF(프로젝트파이낸싱)대출 부실우려로 채권수요가 줄어서다. 캐피탈사의 경우 업권이 작은 데다 부동산 PF대출을 대부분 후순위로 취급했기 때문에 부실위험이 다른 업권보다 높은 상황이다.

지난달 저축은행 계열사인 오케이캐피탈과 애큐온캐피탈은 사모발행으로 각각 50억원, 30억원을 조달했다. DB캐피탈·한국자산캐피탈·도이치파이낸셜 등 또다른 중소형 캐피탈사는 지난달 사모발행을 통해 총 130억원을 조달했다.

오케이캐피탈·M캐피탈 등 일부 캐피탈사는 자금차입 형태로 유동성을 수혈받는다. 오케이캐피탈은 계열사 오케이홀딩스대부로부터 지난 3월과 4월에 총 1200억원을 빌렸다. M캐피탈은 지난달 29일 메리츠증권으로부터 3000억원을 차입하기로 했다.

이 시각 인기 뉴스

중소형 캐피탈사의 유동성 위기가 일시적으론 해소된 모습이지만 시간이 지나면 이자부담이 높아질 것으로 예상된다. 지난달 사모발행에 나선 캐피탈사는 5.6~6.5%의 고금리로 채권을 발행했다.

오케이캐피탈이 오케이홀딩스대부로부터 자금을 차입하면서 내건 이자율도 7.75~7.98%로 높은 수준이다. M캐피탈은 3000억원을 조달하기 위해 핵심자산을 메리츠증권에 넘겼다는 지적이 나온다.

국내 주요 신용평가사 관계자는 "대기업·은행계 캐피탈사는 자금조달이 잘되고 있지만 부동산 PF 우려로 중소형 캐피탈사의 채권수요는 상당히 줄어들었다"며 "AA- 등급 미만의 채권은 조달이 어려운 경향이 있다"고 말했다.