금감원 "해외 부동산 사업장별 손실 파악 중"금융감독원(금감원) 관계자는 19일 "금융회사가 투자한 해외 부동산 사업장별로 세부 자료를 받아서 DB를 구축하고 있다"며 "손실 현황이나 자산 가치 변화, LTV(담보인정비율)가 어떻게 변했는지 등 리스크를 파악하고 있다"고 말했다. 그러면서 "언제까지 마무리하겠다고 말하긴 어렵지만 계속 DB를 업데이트하고 확대하는 과정"이라고 덧붙였다.

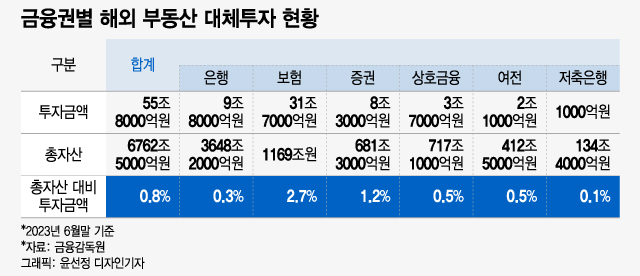

금감원에 따르면 지난해 6월 말 기준 금융회사의 해외 부동산 대체투자 금액은 55조8000억원이다. 보험업권이 31조7000억원으로 가장 많았다. 이어 △은행 9조8000억원 △증권 8조3000억원 △상호금융 3조7000억원 △여신전문금융사 2조1000억원 순이다.

코로나19(COVID-19) 이후 재택근무 활성화 등으로 해외 부동산 시장의 침체가 시작됐다. 국내 금융회사는 미국과 유럽의 오피스 부분에 집중적으로 투자했다. 이들 상업용 부동산의 가격은 2022년 7월 말 고점 대비 지난해 기준으로 평균 18~21% 하락했다.

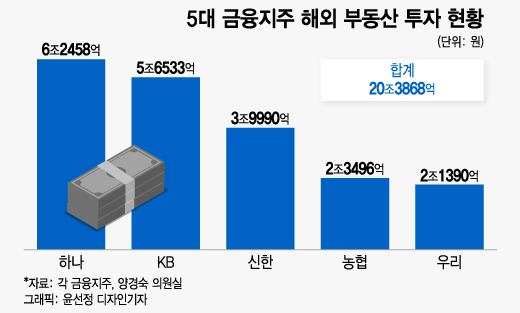

투자한 해외 부동산 손실도 본격화하고 있다. KB·신한·하나·우리·NH농협 5개 금융지주의 해외 부동산 투자 금액은 20조3868억원인데 이중 1조원 이상이 손실로 계상했다. 예컨대 농협금융에선 2018년 571억원을 투자한 미국 부동산 투자 손실률이 98.35%를 기록하기도 했다.

이 시각 인기 뉴스

"고금리 장기화하면 손실 위험 확대될 수도"

투자 금액 만기도 2030년까지 고르게 분포돼 있다. 올해 만기가 돌아오는 금액은 14조1000억원으로 전체 해외 부동산 대체투자의 25.4%다. 금융당국은 부실이 발생한 사업장을 매각하는 과정에서도 국내 금융회사가 선순위 트렌치(상환우선순위)인 경우에는 투자 금액을 일부 또는 전액 회수할 수 있다고 판단했다.

그럼에도 위기 확산을 경계해야 한다는 목소리가 나온다. 신용상 한국금융연구원 선임연구위원은 "고금리 장기화 가능성을 반영해 개별 프로젝트별로는 단기 리파이낸싱(자금 재조달) 경색으로 투자금 손실 위험이 크게 확대될 수 있고 때로는 투자금 전액 손실을 감수해야 하는 상황이 나타날 수 있다"며 "정책당국은 지속적인 모니터링과 함께 해외 부동산 투자 익스포저(위험 노출액) 전반에 위험 분석을 위한 정보 집중·정기적 자료 공개 종합 관리시스템을 구축해 나가야 한다"고 밝혔다.