25일 코스콤 ETF체크에 따르면 미국채 ETF인 한국투자신탁운용의 ACE 미국30년국채액티브(H) (8,370원 ▲40 +0.48%)는 최근 6개월 수익률 -13.69%를 기록했다. '안전자산' 미국채에 투자하는 상품이지만 올 들어 미국채 금리가 지속 상승하자 만기가 긴 장기채 중심으로 평가손실이 불어나고 있다.

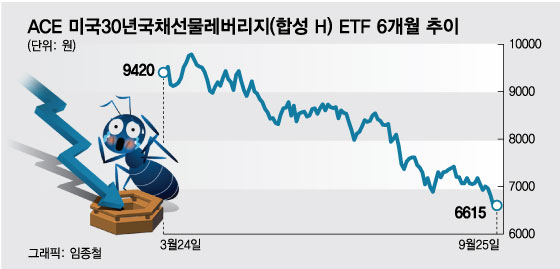

그밖에 미국채에 투자하는 KB자산운용의 KBSTAR KIS국고채30년Enhanced (77,350원 ▲225 +0.29%)도 6개월간 -11.98 하락했다. 삼성자산운용의 KODEX 미국채울트라30년선물(H) (7,935원 ▲50 +0.63%) -14.14%, 미래에셋운용의 TIGER 국고채30년스트립액티브 (55,325원 ▲175 +0.32%) -16.54%로 줄줄이 부진했다. 특히 미국채에 2배로 베팅하는 ACE 미국30년국채선물레버리지(합성 H) (6,420원 ▲70 +1.10%), KBSTAR 미국장기국채선물레버리지(합성 H) (6,105원 ▲40 +0.66%)는 같은기간 각각 -29.67%, 23.84%로 크게 부진했다.

윤여삼 메리츠증권 연구원은 "9월 FOMC는 한마디로 '인하 기대를 접어라'로 요약할 수 있다"며 "미국 연준은 고금리 여건을 장기화하겠다는 의지를 밝혔으며 이에 따라 전반적인 금리 인상 시점과 강도가 늦어지는 결과로 이어지게 됐다"고 설명했다.

지난 22일 미국 10년물 국채 수익률은 15년여 만에 최고치인 4.48%까지 치솟았다. 2007년 이후 최고치다. 올해 안에 기준금리가 동결될 수도 있겠지만 다수의 연준 위원이 연내 추가 금리인상 가능성을 염두에 두면서 금리 상승이 이어졌다.

이 시각 인기 뉴스

문홍철 DB금융투자 연구원은 "미국채 10년물 금리는 기술적 저항선인 4.3%~4.4%선을 상향돌파했다"며 "연준은 미국채 장기물 금리가 지금보다 훨씬 높아져야 한다고 생각하고 있으며, 당장은 연준과 초장기채를 공매도하는 헤지펀드의 힘이 절대적이다"고 분석했다.

미국채는 안전자산으로 통하지만 만기가 20~30년에 달하는 장기채는 금리변화에 매우 민감한 변동성 큰 상품이다. 금리 상승기에는 채권 가격이 큰 폭으로 하락하고 금리 하락기에는 가격이 크게 오르기 때문이다.

미국채 투자전망에 대한 전문가들의 입장은 다소 엇갈리고 있다. 문 연구원은 "지금은 미국채 10년물 금리가 5% 초반대까지 오를 가능성도 열어 둘 필요가 있다"며 "당분간 리스크를 줄이는 전략을 취하는 것이 좋다"고 조언했다.

백윤민 교보증권 연구원은 "적정 금리 수준에 대한 고민이 이어질 수 있지만 현재의 금리 레벨은 매수 영역으로 판단된다"며 "불확실성이 여전히 높지만 금리 상승 구간을 고금리 확보 기회로 활용할 필요가 있다"고 판단했다.