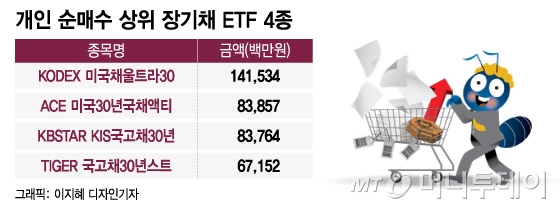

2일 한국거래소에 따르면 올해 1월1일부터 6월1일까지 개인 투자자들은 미국과 한국 장기채에 투자하는 ETF 4종을 총 3764억원어치 순매수한 것으로 나타났다.

이는 개인이 올 들어 코스피 시장에서 순매수한 ETF 가운데 각각 3위, 10위, 11위, 12위에 해당되는 규모다. KODEX 미국채울트라30년선물(H)와 ACE 미국30년국채액티브(H)는 미국 국채 30년물에, KBSTAR KIS국고채30년Enhanced와 TIGER 국고채30년스트립액티브는 한국 국고채 30년물에 각각 투자하는 상품이다.

만기가 20~30년에 달하는 국고채, 즉 장기채는 사실 금리변화에 매우 민감하게 반응하는 상품으로 금리가 변하는 구간에서 수익률 변동성이 큰 편이다. 금리 상승기에는 채권 가격이 큰 폭으로 하락하고, 금리 하락기에는 크게 상승해 금리 하락이 예상되는 시점에 전략적으로 투자할 경우 높은 수익률을 기대할 수 있다.

지난해 글로벌 물가상승으로 시작된 세계 각국 중앙은행의 긴축정책으로 미국과 한국 기준금리 수준은 2009년 이후 최대치로 치솟았다. 이로 인해 채권 금리도 10년래 최고치 수준에 머물고 있으며 이는 채권 가격이 그만큼 하락했다는 뜻이다. 금리가 오를만큼 올랐다고 판단한 투자자들의 장기채 저가 베팅이 이어지는 것이다.

이 시각 인기 뉴스

조승진 대신증권 연구원은 "금리 상승기에는 단기채, 금리 하락기에는 장기채 비중을 확대하는 전략이 필요하다"며 "기준금리 인상기에는 단기채, 기준금리 인상 막바지 국면 이후에는 장기채 비중확대가 유리하다"고 조언했다.

이어 "투자자의 위험 추구 성향에 따라 안정을 중시한다면 단기채가, 위험을 감수하고 수익을 노린다면 장기채가 좋다"며 "시장금리의 방향성 측면에서 보면 금리 하락 예상 국면에는 장기채가 적합하다"고 했다.

만기가 30년인 미국채에 투자하는 KODEX 미국채울트라30년선물(H)의 6월1일 기준 1년 수익률은 -12.38%다. 지난해 미국 연방준비제도(FED)의 급격한 금리인상이 이어지면서 채권 가격이 급락한 여파다. 하지만 금리가 방향성을 바꿀 경우, 수익률 곡선은 반대로 움직이게 된다. 실제로 시장금리가 하락하면서 이 상품의 최근 3개월 수익률은 1.56%로 플러스 반전했다.

김찬영 한국투자신탁운용 디지털ETF마케팅본부장은 "장기채 ETF 상품은 향후 금리 인하 시 추가적인 자본 이득도 노릴 수 있어 현 시점에서 유효한 투자전략"이라며 "안정적인 분배금을 수취할 수 있는 ACE 미국30년국채액티브(H) ETF와 같은 장기채 상품을 퇴직연금 계좌를 통해 활용하는 것도 좋은 투자 방안"이라고 설명했다.