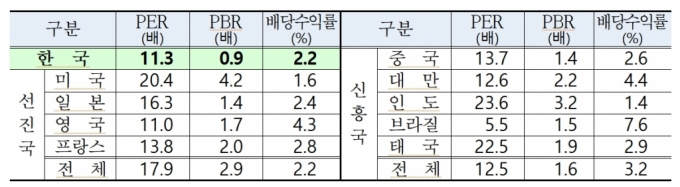

주요국 증시 투자지표. /자료제공=한국거래소

주요국 증시 투자지표. /자료제공=한국거래소3일 한국거래소에 따르면 지난해 순이익과 지난 2일 기준 시가총액을 기준으로 산출한 코스피200의 PER는 11.3으로 나타났다. 순자산(자본) 대비 주가를 나타내는 PBR(주가순자산비율)는 0.9배다.

선진국 증시에서 코스피200보다 PER가 높은 곳은 △미국 20.4배 △일본 16.3배 △프랑스 13.8배 등이다. 신흥국 증시에서도 △중국 13.7배 △대만 12.6배 △인도 23.6배 △태국 22.5배 등으로 코스피200보다 높았다.

코스피 시장 전체 PER는 13.3배로 지난해 같은 기간 11.1배보다 상승했다. 지난해 순이익이 급감한 가운데 올해초부터 주가 상승이 이어지면서 PER가 높아졌다. 코스피 PBR는 지난해 1.1배에서 현재 1배로 하락했다. 코스피 전체 배당수익률은 지난해 1.8%에서 올해 2%로 소폭 증가했다.

업종별로 PER가 가장 높은 곳은 헬스케어로 평균 61.5배를 기록했다. 이어 미디어&엔터(59.6배) 정보기술(18.7배) 경기소비재(14.9배) 에너지화학(14.9배) 필수소비재(14.1배) 반도체(12.7배) 건설(11.5배) 등 순으로 나타났다.

이 시각 인기 뉴스

배당수익률이 높은 업종은 은행(6.4%) 방송통신(5%) 보험(4.2%) 증권(4%) 등이다.

시가총액 상위 50배 종목 중 PER가 가장 낮은 종목은 HMM (17,090원 ▲150 +0.89%)으로 PER 1배를 기록했다. 시가총액이 1년 순이익과 같다는 의미다. 우리금융지주 (16,180원 ▲1,650 +11.36%)(2.8배) 기업은행 (14,230원 ▲420 +3.04%)(3배) 대한항공 (21,150원 ▲50 +0.24%)(4.8배) S-Oil (66,400원 ▲200 +0.30%)(4.1배) 하나금융지주 (63,500원 ▲2,600 +4.27%)(3.6배) KB금융 (87,900원 ▲3,900 +4.64%)(4.5배) 신한지주 (58,000원 ▲3,500 +6.42%)(4.2배) 등 역시 PER 5배 이하 저평가 상태다.

반면 PER가 가장 높은 종목은 512.2배를 기록한 에코프로 (94,400원 ▼1,600 -1.67%)다. 에코프로는 2차전지 상승세의 중심으로 떠오르며 올해 들어서만 주가가 600% 이상 올랐다. 포스코퓨처엠 (209,000원 ▼17,000 -7.52%)(230.8배) LG에너지솔루션 (325,000원 ▼7,500 -2.26%)(178.8배) 에코프로비엠 (174,000원 ▼6,900 -3.81%)(92.7배) 등 2차전지 종목들이 전반적으로 고평가 상태로 나타났다.

2차전지 외 업종에서는 하이브(224.9배) 카카오페이(136.6배) 삼성바이오로직스(67배) 셀트리온(42.8배) 카카오뱅크(40.8배) 등의 PER가 높았다.