/그래픽=최헌정 디자인기자

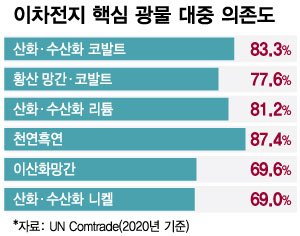

/그래픽=최헌정 디자인기자탈중국, 우려와 자신감 사이 7일 대한상의에 따르면 대한민국은 이차전지 제조에 반드시 필요한 광물 8대 품목 중 탄산리튬 (칠레, 89.3%)과 황산니켈 (핀란드, 59.0%)을 제외한 나머지 6개 품목에서 중국에 절대적인 의존도를 보이고 있다. 세부적으로 △천연흑연(87.4%) △산화코발트·수산화코발트(83.3%) △산화리튬·수산화리튬(81.2%) △황산망간·황산코발트(77.6%) △이산화망간(69.6%) △산화니켈·수산화니켈(69.0%) 순이었다.

국내 업체들은 일단 '탈중국'이란 숙제가 만만치 않음을 인정하면서도 자신감을 보이고 있다. 수년 전부터 지나친 중국 의존도를 의식해 호주, 아세안(ASEAN·동남아시아국가연합), 북미·남미 등으로 수입처 다변화를 꾀하고 있었기 때문이다.

포스코 아르헨티나 리튬 데모플랜트 전경. PosLX공장 및 리튬 염수저장시설

포스코 아르헨티나 리튬 데모플랜트 전경. PosLX공장 및 리튬 염수저장시설중국 외 지역에서 확보한 광물을 미국향 배터리에 우선 탑재하면, 불이익을 당하지 않을 수 있다. 글로벌 전기차 시장에서 미국의 비중은 11.7% 정도로 추산되고 있기에 반드시 당장 중국산 비중을 '0'으로 맞추지 않아도 된다. 다만 글로벌 전기차 비중 35.2%에 달하는 유럽이 미국과 비슷한 정책을 취할시에는 그 부담이 가중될 수 있다. 보다 선제적이고 빠른 '탈중국'이 요구되는 이유다.

분리막·전해질, 오히려 좋아 '외국 우려 단체'에 중국 업체들이 지정될 경우 반사이익이 예상되는 한국 기업들도 있다. 양·음극재와 더불어 배터리 4대 핵심소재인 분리막·전해질을 만드는 업체들이다. 그동안 중국이 '패권'을 누려온 분야라서, 추격의 기회가 될 수 있다.

이 시각 인기 뉴스

중국을 제외하면 전기차용 고급 습식분리막 생산 기술을 보유한 회사는 △한국의 SK아이이테크놀로지(SKIET)·데블유스코프 △일본의 아사히·도레이 등으로 압축된다. 전해질도 마찬가지다. 중국계 기업을 제외하면 △한국의 천보·엔캠·솔브레인·동화기업 △일본의 미쓰비시·우베 등만이 남는다. 이중 한국 기업들이 질과 양 면에서 보다 공격적인 경영이 가능한 곳으로 손꼽힌다.

분리막·전해질은 이번 지침에서 '배터리 부품'으로 분류됐다. 현지 생산이 필수적이다. 이에 따라 관련 기업의 현지 투자도 속도를 낼 전망이다.

SKIET 폴란드 분리막 제 1공장 /사진=SKIET

SKIET 폴란드 분리막 제 1공장 /사진=SKIET전해질 업계는 대부분 북미 투자 계획 수립을 완료한 상태다. 엔켐은 조지아주에 연 2만톤 규모의 전해액 공장을 가동한다. 동시에 테네시·오하이오·미시간 등지에 신규 생산 거점을 마련할 계획이다. 솔브레인과 동화기업도 내년 하반기부터 현지에서 전해액 생산에 나선다. 솔브레인은 지난달 인디애나주에 생산시설 공사를 시작했다. 동화기업은 상반기 중 테네시주에서 첫삽을 뜰 예정이다.

업계 관계자는 "예전처럼 '중국산' 하나만을 갖고 전세계를 상대로 배터리 소재를 팔 수 있는 시대는 다시 오기 힘들 것"이라며 "각 지역별로 블록화된 밸류체인을 갖춰 나가는 게 필요하다"고 말했다.