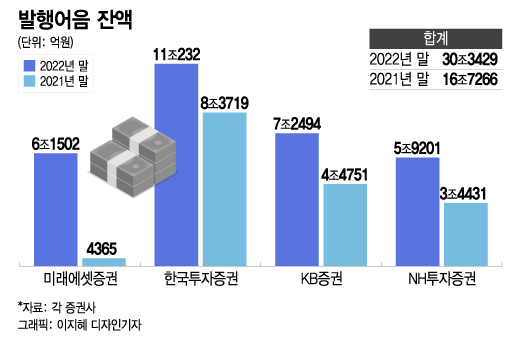

30일 금융투자업계에 따르면 지난해 말 기준 증권업계 발행어음 잔고는 30조3431억원으로 나타났다. 전년말 대비 13조6000억원이 증가했다. 발행어음은 자기자본이 4조원이 넘는 초대형IB(투자은행) 사업자만 가능한데 현재 한국투자증권, KB증권, 미래에셋증권, NH투자증권 4개 증권사가 운영하고 있다. 증권사가 자체 신용을 바탕으로 자기자본의 200%까지 발행 가능하며 만기는 1년 이내인 단기 어음이다.

1위 사업자인 한국투자증권도 11조원으로 1년간 2조6000억원을 늘렸고 KB증권, NH투자증권도 각각 2조8000억원, 2조5000억원이 늘어난 7조2000억원, 5조9000억원으로 나타났다.

신규 사업 확대 역할 뿐 아니라 유동성 확보 효과도 있었다. 지난해 말 레고사태로 단기자금 조달 시장이 급랭할 당시 발행어음이 증권사들의 자금 조달에 쏠쏠한 역할을 했다.

이에 따라 아직 발행어음 시장에 진출하지 않은 증권사들의 신규 진입 가능성도 나타나고 있다. 특히 최근 자기자본 4조원을 넘어 초대형IB 인가가 가능해진 키움증권이 TF(태스크포스)를 구성하는 등 적극적으로 나서고 있는 것으로 알려졌다. 신한투자증권, 하나증권 등도 신규 진출 후보군으로 주목받는다.

이 시각 인기 뉴스

발행어음 한도를 거의 소진한 한국투자증권이 자기자본 확충으로 추가 여력이 생긴 것도 발행어음 시장이 커질 것이란 전망에 힘을 싣는다. 한국투자증권은 계열사로부터 카카오뱅크 지분을 인수하며 유상증자와 한국투자밸류자산운용의 배당 등으로 자기자본이 기존 6조3000억원에서 8조5000억원 수준으로 증가한다. 발행어음 한도도 약 13조원에서 17조원으로 늘어날 전망이다.

시장 변동성 확대에 단기 투자 목적으로 발행어음에 자금을 묶어두려는 수요도 늘고 있다. 증권사 종합자산관리계좌(CMA) 가운데 발행어음형 CMA 잔고는 지난해 말 대비 10% 늘어난 13조3000억원 수준을 유지하고 있다. 사상 최대규모다. 업계 관계자는 "단기자금을 상대적으로 높은 금리에서 운용하려는 투자 수요와 발행어음으로 신규 사업을 확장하고 유동성을 확보하려는 업계의 수요가 맞아떨어지고 있다"며 "올해도 발행어음 시장은 커질 것"이라고 말했다.