22일 머니투데이가 입수한 국회 입법조사처(입조처) 경제산업조사실 '부동산PF 부실위험 관련 지표 동향·전망' 자료에 따르면, 입조처는 금융시장 불안감이 커진 영향으로 부동산PF 부실 가능성이 높아졌다고 판단했다. 특히 연체율이 높고 부실우려 사업장(아파트외 사업장, 고위험 사업장) 대출 비중이 큰 저축은행, 증권사 등 비은행 부문의 부실 위험이 더 커졌다는 분석이다.

이같은 분석의 배경은 △미분양 증가 △대출 연체율 상승 △미국 SVB(실리콘밸리은행) 파산을 포함한 대외요인 등이다.

부동산 PF는 기업과 법적으로 독립된 부동산 개발 프로젝트에서 나오는 '미래 현금흐름'을 상환재원으로 자금을 조달하는 금융기법이다. 분양시기에 자금이 대거 유입돼야 하는데, 미분양 물량이 쌓이면 현금흐름이 끊길 수밖에 없다.

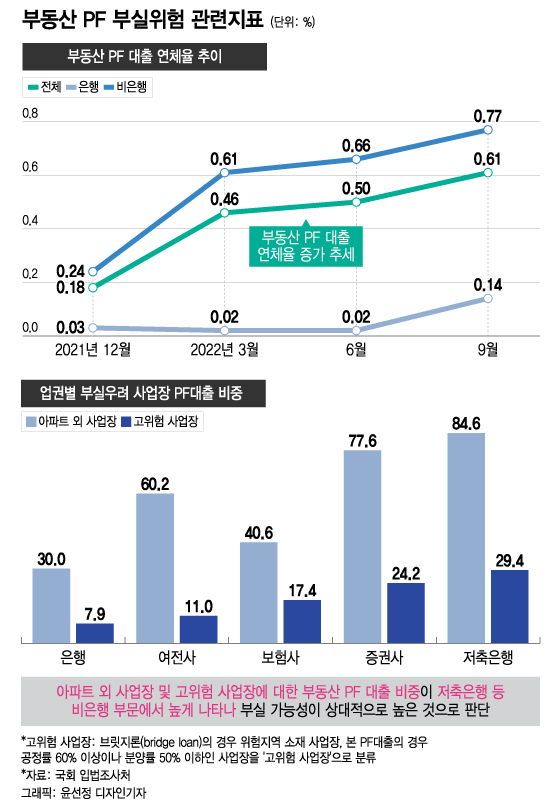

지난해 9월말 기준 저축은행의 PF대출 잔액(익스포져)은 10조6000억원으로 2020년 말 6조9000억원에 비해 급격히 늘었다. 특히 저축은행은 부실 우려 사업장에 대한 대출 비중이 비은행권 중 가장 높다. 아파트 외 사업장 대출 비중은 84.6%에 달한다. 공정률이 60% 이상이지만 분양률은 50% 이하인 사업장 등 고위험 사업장 대출 비중도 29.4%에 달했다.

저축은행 다음으로 부실 우려가 높다고 꼽힌 증권사의 PF대출 잔액은 27조4000억원으로 같은 기간 3조3000억원 늘었다. 증권사의 아파트 외 사업장 대출 비중은 77.6%, 고위험 사업장 대출 비중은 24.2%를 각각 차지했다. 지난해 말부터 PF 시장이 침체되면서 증권사의 역할이 커졌다. 시행사들이 자체적으로 자금을 마련하기 어려워지면서 증권사가 나섰다. 증권사가 부동산 PF 유동화증권(ABSTB, ABCP)을 발행해 투자자와 자금을 대신 모아왔다.

이 시각 인기 뉴스

부동산 PF 시장에 돈줄이 마르면서 PF대출 연체율도 급격히 높아지는 추세다. 2021년말 0.18%였는데, 지난해 3분기 0.61%로 높아졌다. 특히 비은행권 PF 대출 연체율은 같은 기간 0.24%에서 0.77%로 급등했다.

입조처는 "최근 미분양 물량이 급격히 늘어나는 등 분양시장이 침체기에 빠졌다"며 "부동산PF 대출 연체율이 높아진 가운데 미국 SVB 파산 등 여파가 국내 부동산 PF 부실로 이어질 수 있다"고 지적했다.