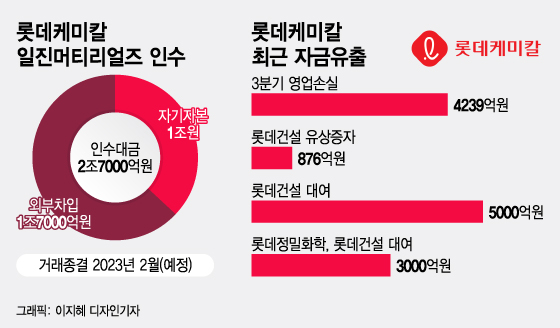

22일 IB(투자은행) 업계에 따르면 롯데케미칼은 내년 2월까지 일진머티리얼즈 인수대금 2조7000억원을 모두 납부하고 딜 클로징(거래종결)을 해야 한다. 롯데케미칼은 1조원은 자기자본으로 충당하고 나머지 1조7000억원은 외부 금융사 등으로부터 투자받아 채울 계획이다.

롯데케미칼은 '자본' 성격의 자금을 원한다. 롯데케미칼 입장에선 회계상 '자본'으로 분류되는 CPS(상환우선주)나 RCPS(전환상환우선주)를 발행해 투자금을 받는 게 재무구조 건전성을 유지하는 데 유리하다.

롯데케미칼은 '자본'을 늘리기 위해 '유상증자 카드'를 이미 썼다. 롯데케미칼은 1조1050억원 규모 유상증자를 진행할 계획이라고 지난 18일 공시했다. 신주 850만주(보통주)를 발행한다. 신주 발행가액은 1주당 13만원으로 예정됐다.

유상증자로 조달한 자금은 기업 운영에 5000억원, 타법인 증권 취득자금에 6050억원 사용될 방침이다. 타법인 증권 취득자금은 일진머티리얼즈 인수대금 2조7000억원 중 자기자금 1조 부문에 사용될 예정이다.

이 시각 인기 뉴스

롯데케미칼의 살림이 최근 부쩍 어려워졌다. 지난 3분기 영업손실 4239억원을 내며 적자전환했다. 이 기간 현금흐름도 3503억원 유출로 나타났다.

부동산 PF(프로젝트파이낸싱) 위기로 자금조달이 힘들어진 롯데건설에 수천억원대 지원을 감행한 타격도 크다. 롯데케미칼은 지난 18일 롯데건설 유상증자에 참여해 총 876억원을 출자했다. 지난달 20일에는 롯데건설에 5000억원을 대여해주기로 계약했다. 롯데케미칼 자회사인 롯데정밀화학도 지난 9일 롯데건설에 3000억원을 내줬다.

롯데케미칼이 업계 최고수준으로 평가받던 재무건전성을 걱정해야 할 상황에 처하면서, 일진머티리얼즈 인수구조를 바꾸고 외부투자유치까지 차질을 빚게된 셈이다.

신용평가시장에선 롯데케미칼에 대해 '경고등'을 켰다. 한국신용평가는 롯데케미칼 회사채 등급전망을 '안정적'에서 '부정적'으로 최근 하향조정했다. 나이스신용평가는 "올해 4분기 중 롯데건설에 대한 자금지원으로 재무부담이 가중됐다"며 "인도네시아 라인 프로젝트와 함께 일진머티리얼즈 인수 결정에 따른 지분인수 자금 부담 등을 고려하면 중단기적으로 자금부족이 지속될 것"이라고 예상했다.