18일 업계에 따르면 월스트리트저널(WSJ)은 머크의 시젠 인수가 늦어질 수 있다고 최근 보도했다. 앞서 WSJ는 오는 28일 머크 2분기 실적 발표일에 양사가 인수합병에 합의할 것이라고 보도한 바 있다. 그러나 이달 말로 예정됐던 합의가 연기될 뿐 양사의 인수합병은 여전히 논의 중이라고 밝혔다.

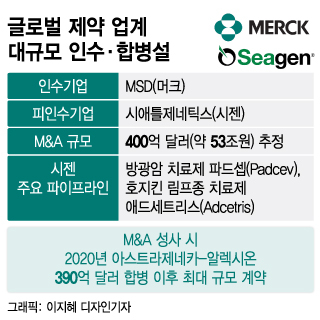

시젠은 방광암 2차 치료제 파드셉(Padcev) 파이프라인을 갖고 있다. 단독 및 키트루다와의 병용 요법으로 1차 치료제 허가를 위한 임상을 진행 중이다. 임상 결과가 좋아 적응증 확장에 성공하면 연간 수십억 달러 매출을 올릴 수 있다는 게 업계 평가다.

머크-시젠 M&A가 주목받는 이유는 코로나19(COVID-19) 대유행 이후 제약 업계 최대 규모의 계약이기 때문이다. 머크는 시젠 주식을 한 주당 200달러에 매수할 것으로 알려졌는데 총 인수 금액이 400억달러(약 53조원)에 달한다. 직전 최대 규모 M&A는 2020년 아스트라제네카의 알렉시온 390억달러(약 51조원) 인수다.

시젠은 ADC 분야 선두 기업으로 시총이 약 300억달러(약 39.5조원)다. 주요 제품으로는 호지킨 림프종 치료제 애드세트리스가 있다. 지난해 14억 달러 매출 중 7억600만달러를 차지한 효자 상품이다. 머크는 항암제 라인업 강화를 위해 시젠 인수를 시도하는 것으로 분석된다. 자사 매출 1위 제품인 키트루다의 특허가 오는 2028년쯤 만료되기 때문이다.

이 시각 인기 뉴스

업계에서는 이번 M&A가 글로벌을 넘어 국내 바이오 시장에도 적지 않은 파급력을 미칠 것으로 예상한다. 시젠이 ADC 선두 기업인 만큼 국내 관련 기업에도 긍정적인 영향력이 예상된다. 대표적인 국내 ADC 기업으로는 레고켐바이오 (80,900원 ▲900 +1.13%)와 알테오젠 (283,500원 ▲8,000 +2.90%) 등이 있다.

김승민 미래에셋증권 연구원은 "머크와 시젠 같은 중소형 바이오 기업에 대한 대형 딜이 발생해 지속될 경우 이들 기업에 대한 밸류에이션과 센티멘트(시장 분위기·투자 심리)가 빠르게 회복할 가능성이 있다"고 설명했다.

김정현 교보증권 연구원은 "빅파마의 중소형 바이오 기업 인수합병은 글로벌 투자자들의 가장 중요한 관심사 중 하나"라며 "나스닥 헬스케어 업종의 강세는 한국 헬스케어 업사이클(호황기) 촉매제 중 하나"라고 밝혔다.

이어 "글로벌 M&A는 산업 투자 매력 관점을 넘어서 특정 기업의 가치를 높이는 계기가 된다"며 "'Botox'로 알려진 앨러간은 2015년 3월 엑타비스와 합병했는데 차세대 톡신 제형으로 평가받던 액상형을 앨러간으로 기술이전했던 메디톡스 주가도 그동안 4배 가까이 상승했다"고 설명했다.