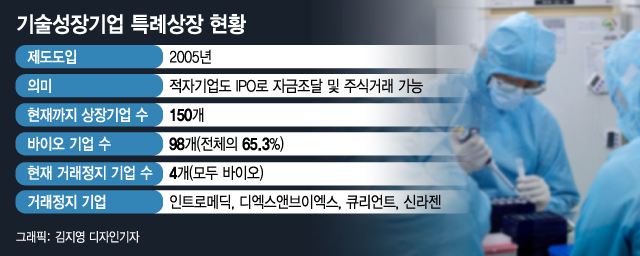

그래서 바이오 벤처가 성장하기 위해선 IPO(기업공개)를 통한 자금조달이 필수적이다. 우리 자본시장이 제도적으로 기술특례 상장을 도입한 이유도 여기 있다. 기술특례 상장은 아직 눈에 띄는 수익창출원이 없더라도 연구 경쟁력과 미래 가치를 기반으로 증시에 입성할 수 있는 제도다. IPO 과정에서 공모로 대규모 자금을 조달할 수 있고, 상장 이후에도 보다 원활하게 증자를 통한 추가적인 자금 확보가 가능하다. 상장 전 자금을 댄 투자자의 엑시트(투자금 회수) 수단이기도 하다.

기술특례 상장은 우리 바이오 산업이 성장하는 데 지대한 역할을 했다. 수많은 바이오가 기술특례로 IPO 길이 열리면서 자금을 조달했고 연구를 진척했다. 또 비상장 바이오에 자금을 댄 투자자는 IPO로 자금을 회수하고 차익으로 바이오에 재투자했다. 선순환 구조가 정착되면서 꽤 오랜 기간 바이오가 IPO 시장에서 대표 주자로 활약하기도 했다. 여러 바이오가 코스닥에 상장하면서 국내 주식시장에 활력을 불어넣었다. 바이오에 많은 자금이 몰리며 다양한 기술이 빛을 보고 실제 임상시험에 돌입하기도 했다. 기술특례 상장의 밝은 면이다.

신약 개발 성과는 전무한 반면 투자자를 울린 종목도 여럿 있다. 특례 상장 바이오 중 인트로메딕, 디엑스앤브이엑스(옛 엠지메드), 큐리언트, 신라젠은 현재 거래정지 상태다. 기업마다 사정은 다르지만 피해는 고스란히 투자자 몫이다. 바이오를 제외한 특례 상장 기업 중 상장폐지되거나 거래정지인 곳은 없다.

상장 바이오의 주가도 엉망이다. 지난해 기술특례로 상장한 바이오 기업 11개 중 공모가 이상 가격을 유지하는 기업은 한 군데도 없다. 대부분 주가가 반토막났다. 바이오 특례 상장 기업 중 상장 당시 약속한 흑자전환을 실현한 기업도 손에 꼽는다. 급등락을 반복하는 바이오 종목 특성상 주식시장에서 여러 개인투자자가 손실을 입었다. 일부 기업은 "주가로 장난을 친다"는 의구심을 받기도 했다.

이 시각 인기 뉴스

바이오 신뢰 추락은 성과 부족 때문…높은 몸값 고집해선 안돼이 같은 과정이 반복되면서 K바이오에 대한 시장 신뢰는 추락했다. 최근 글로벌 증시가 전반적으로 불확실한 상황이지만 국내 바이오의 철저한 저평가는 다른 누구의 잘못도 아니다. 바이오 업계 전반적으로 견실한 연구개발 성과를 확보하거나 기술 역량을 쌓는 데 소홀했고 결과적으로 실패했다. 바이오가 회복하려면 스스로 어떤 결과물을 보여줘야 할 때다. "시간과 돈이 부족해서"란 핑계는 이제 통하지 않는다.

투자 업계의 바이오 한탕주의도 되돌아봐야 한다. 바이오가 높은 몸값을 자랑하던 때 여러 벤처캐피탈(VC)이 바이오를 단기 '먹튀'를 위한 수단으로 활용했다. 창업 초기 시리즈A 투자를 유치할 때 수십억원 수준이던 기업가치가 2~3년새 시리즈B~C, 프리IPO(상장 전 투자 유치)를 거치며 수천억원으로 뛴 사례가 적지 않다. 이 과정에서 초기 투자에 참여한 벤처캐피탈은 스스로 피투자기업의 가치를 뻥튀기하며 편하게 수십배, 수백배 차익을 남겼다. 이때 책정된 바이오 벤처의 높은 몸값은 지금 바이오 IPO를 가로막는 걸림돌로 작용하고 있다.

바이오 투자 전문가인 김재준 미래에셋벤처투자 상무는 "20년 가까이 특레상장 제도을 운영했지만 우리 바이오 기업 중 신약으로 승인을 받거나 실적을 제대로 내는 회사는 찾기 힘들다"며 "거기다 일부 기업의 도덕적 해이가 부각되는 등 K바이오 투자에 대해 보수적으로 접근하는 분위기가 퍼졌다"고 말했다.

IPO를 앞둔 한 신약 개발 바이오 벤처의 대표이사는 "지난 몇 년간 바이오가 잘 나갈 때 우후죽순으로 생긴 많은 벤처가 모두 고평가를 받으며 돈잔치를 벌인 측면이 있다"며 "장외에서 몸값을 높인 바이오 벤처가 IPO를 못하면서 투자자들이 피해를 보는 사례가 축적됐고 지금 IPO를 못하면 존립 자체가 위험한 기업도 있다"고 말했다.

이어 "앞서 많은 바이오가 연구에 실패한 사례가 있지만 그렇다고 IPO 시장이 경색돼 바이오의 상장 자체를 막는다면 산업 생태계가 무너질 수 있다"며 "시장에서 냉철한 시선으로 옥석을 가려 역량을 갖춘 견실한 바이오가 제때 IPO를 통해 성장 사다리를 오를 수 있는 환경을 조성해야 한다"고 덧붙였다.