동원참치 참치캔 이미지/사진=동원몰

동원참치 참치캔 이미지/사진=동원몰 김재철 동원그룹 명예회장(87)은 원양어선 선원에서 출발해 1969년 동원산업을 설립하고 굴지의 기업으로 키워낸 입지전적 인물이다. 동시에 금융투자업계에서 한국투자금융그룹이라는 대표적 금융회사까지 만들어냈다. 1999년부터 무역협회 회장으로 7년간 재직하며 K-수출을 전두지휘했다. 대한민국 경제의 산증인이다.

이런 세계적 기업의 평판이 추락하고 있다. 동원그룹이 동원산업과 비상장 지주회사인 동원엔터프라이즈의 합병을 결정하면서다. '참치왕'이 만든 세계 1위 참치 원양어업 회사에 무슨 일이 일어났을까.

1969년 8월, 동원의 최초 어선인 '제31동원호' 출어식에 참석한 김재철 회장/사진=동원그룹

1969년 8월, 동원의 최초 어선인 '제31동원호' 출어식에 참석한 김재철 회장/사진=동원그룹 합병 발표에 동원산업의 소액주주와 펀드매니저들은 즉시 반발했다. 상장사인 동원산업의 가치는 후려치고 오너일가가 소유한 비상장회사인 동원엔터프라이즈에 후한 평가를 단행해 대주주에 유리한 합병을 꾀한다는 것이다.

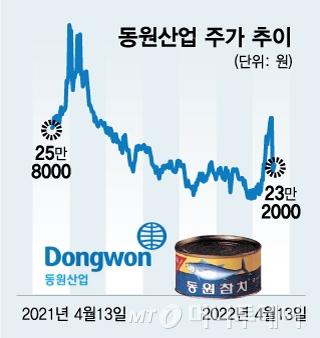

안진회계법인은 상장기업의 합병가액을 시장가로 평가하는 자본시장법에 따라 동원산업을 평가했다. 법적으로 문제는 없다. 하지만 주식시장에서 동원산업이 너무 저평가라는 점에서 논란이 불거진다.

이 시각 인기 뉴스

동원산업의 장부가 대비 현 주가(PBR)는 0.5배에 불과했고 PER(주가수익비율)도 5배에 그쳤다. 동원산업의 지난해 매출액은 2조8020억원, 영업이익은 2610억원, 당기순이익은 1715억원이다. 매출액 2조8000억원에 1년 영업이익이 2600억원대에 달하는 회사 가치가 9000억원에 불과했던 것이다.

자본시장법은 상장기업의 합병시 기업가치를 시장가로 평가한다고 규정하고 있다. 심지어 동원산업의 100% 자회사 스타키스트는 미국 1위 참치캔 회사로, 스타키스트의 가치만 최소 1조원대로 추정되지만 동원산업과 함께 도매금으로 평가절하됐다.

재미있는 점은 이번 합병에서 기업가치를 담당한 안진회계법인조차 동원산업의 본질가치를 주당 38만2140원(시가총액 1조4054억원)으로 평가한 것이다. 이는 합병에 실제 적용된 시장가보다 53.5% 높다.

물론 안진회계법인이 동원산업을 자산 위주로 평가했을 때조차 자회사 스타키스트는 6567억원으로 기업가치가 깎였다.

안진회계법인이 두 종류(기준시가, 본질가치)의 가치평가를 진행했지만 동원산업은 본질가치 주당 38만2140원 대신 24만8961원이 합병가액으로 채택됐다.

소액주주들 "합병비율 재조정해달라...대주주 지분가치만 1500억 증가" 동원산업의 불합리한 결정에 소액주주는 물론 펀드매니저들까지 들고 일어났다.

헤지펀드 전문 운용사 블래쉬자산운용은 전일 "동원산업과 동원엔터프라이즈의 합병 비율은 동원산업 일반주주의 지분가치는 과소평가하고 대주주 입장에서 철저히 유리하도록 불합리하게 산정됐다"며 "동원산업 주가가 저점인 상황에서 1분기 참치 어획량 및 어가 호조, 환율 효과 등으로 재평가가 기대되는 시점에 갑작스럽게 합병을 공시했다"며 입장문을 냈다.

블래쉬운용 측은 "공시한 비율대로 합병시 최대주주인 김남정, 김재철 지분율은 각각 약 3.92%, 1.41%씩 증가하고 금액 기준으로는 최소 1469억원의 이익(지분가치 증가)이 예상된다"며 "반면 동원산업 일반 주주 지분율은 약 4.54% 감소하고 약 1251억원의 손실이 예상되는데 동원산업의 가치를 더욱 잘 반영할 수 있는 합병비율로 조정되어야 한다"고 주장했다.

가치주에 투자하는 펀드매니저 B는 "동원산업의 대주주가 이렇게 불합리한 합병 비율을 몰랐을리 없지만 그럼에도 불구하고 대주주 이익을 최우선으로 한다는 결정을 내린 것"이라며 "ESG(환경, 사회, 지배구조) 경영이 강조되는 요즘에도 주주 권리를 무시하는 합병결정을 내린 기업이 있다는 사실은 한국 주식시장의 후진성을 잘 보여주는 사례"라고 언급했다.

동원그룹 자회사 스타키스트의 참치캔 이미지

동원그룹 자회사 스타키스트의 참치캔 이미지 정의정 한국주식투자자연합회 대표는 "동원산업의 가치를 믿고 투자한 일반 주주들의 재산권을 침해해 순자산의 60%도 안되는 금액으로 평가 후 합병을 추진하는 건 이사의 충실의무 위반이 분명하다"며 "합병 결정 보류 또는 취소가 바른 길일 것"이라고 말했다.

동원산업의 메시지 "소액주주는 손해보고 나가라" 동원그룹 측은 합병에 반대하는 주주에게 주식매수청구권 가격(주주와 협의를 위해 회사에서 매입을 제안하는 가격)조차 23만8186원으로 제시했다. 이는 합병 공시 직전 주가(26만5000원)보다도 낮은 가격이다.

행동주의 펀드를 운용하는 펀드매니저 C는 "합병 비율이 불공정하다면 주식매수청구가는 시가보다 30% 정도는 높아야하는데 동원그룹은 소액주주 보호를 위한 최소한의 배려조차 거부했다"며 "저평가된 기업이 많은 한국 증시에서 시가 합병을 하면 소액주주들이 손해를 볼 수밖에 없기에 자본시장법 개정이 시급하다"고 지적했다.

한편 지난 2020년5월 이테크건설·군장에너지와 삼자합병을 추진하던 삼광글라스도 소액주주와 국민연금의 반대에 부딪쳐 합병 비율을 조정했다. 당시 시가로 평가했던 삼광글라스는 기준 시가를 10% 할증하는 방식으로 새로운 합병비율을 공시한 바 있다.