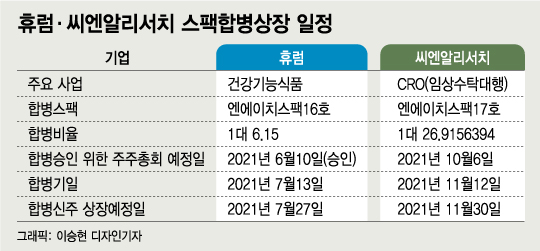

특히 국내 대표 CRO 회사인 씨엔알리서치의 스팩 합병 행보가 눈길을 끈다. 신약 개발 수요 확산에 따라 CRO 시장 성장 전망이 우세한 가운데 관련 기업이 공모 시장에서 잇따라 흥행에 성공한 경험이 있기 때문이다.

4일 관련업계에 따르면 휴럼 (18,300원 ▲100 +0.55%)은 지난 6월 엔에이치스팩16호 (1,045원 ▼1 -0.10%)와 합병을 위한 주주총회를 거쳐 이달 코스닥 이전상장을 앞두고 있다. 주총에서 합병이 승인되면서 코스닥 이전상장을 위한 주요 고비는 모두 넘었다.

건강기능식품과 CRO는 업종은 다소 다르지만, 성장하는 산업으로 관련 기업의 수혜가 기대된다는 공통점이 있다.

실제 올해만 해도 건강기능식품 에이치피오, CRO 회사 에이디엠코리아가 공모 시장 평가를 거쳐 직상장으로 코스닥에 입성했다. 임상 CRO 드림씨아이에스의 경우 지난해 상장했는데, 비교적 매우 성공적인 IPO(기업공개)로 자리매김했다.

이 시각 인기 뉴스

휴럼과 씨엔알리서치의 스팩 합병 상장 시도는 최근 기류가 변하고 있는 공모 시장 분위기를 고려한 전략적 선택으로 풀이된다.

지난해 SK바이오팜, 카카오게임즈, 빅히트를 거쳐 뜨겁게 달아오른 IPO 시장 투자 수요는 최근 정점을 지나 다소 진정되는 분위기다. 공모 시장 열기가 약 1년간 이어지면서 피로감이 높아진 측면이 있다.

1000대 1 이상을 넘어 2000대 1 이상이 속출한 공모 청약 경쟁률은 지난 5월 에이치피오가 95.01대 1로 두 자릿수를 기록하는 등 변화가 감지되고 있다. 이어 지난 6월 아모센스는 26.55대 1로 시장의 외면을 받았다.

수요예측 경쟁률 역시 1000대 1 이상이 수두룩했지만, 에이치피오 아모센스는 각각 252.13대 1, 116.79대 1로 비교적 높지 않았다. 공모 시장 참여자들이 '묻지마 투자'에서 '선별적 투자'로 전략에 변화를 준 것으로 파악된다.

최근 스팩 합병을 통한 코스닥 상장이란 일종의 우회 전략을 택하는 기업이 많아진 이유는 이 같은 공모 시장 분위기가 무관치 않다.

스팩 합병을 통한 코스닥 상장은 공모 시장의 평가를 거치지 않기 때문에 투자 수요에 따른 상장 실패 불확실성이 비교적 낮다. 또 합병 과정에서 먼저 기업가치를 책정하기 때문에 상장을 통한 자금 조달 규모를 미리 확정할 수 있다는 점도 장점으로 꼽힌다.

휴럼과 씨엔알리서치 둘 다 현재 수익을 내고 있는 흑자 회사라는 점도 스팩 합병 상장에 적합하다는 평가를 받는다. 신약 개발 회사는 적자 구조인 경우가 많아 시장의 평가를 거치지 않고 먼저 기업가치를 산정하기 어려운 측면이 있다. 최근 국내 증시에서 바이오 업종의 주가 흐름이 지지부진한 환경도 영향을 미친 것으로 보인다.

앞으로 공모 시장 분위기에 따라 투자 수요가 가라앉을 경우 스팩 합병을 통한 상장을 시도하려는 기업은 더 늘어날 것으로 예상된다. 특히 올해 크래프톤, 카카오뱅크, 엘지에너지솔루션 등 초대어급 IPO가 줄줄이 예고된 만큼 중소형 규모 기업의 공모는 시장에서 상대적으로 소외 받을 가능성이 높아질 수 있다.

한 업계 관계자는 "최근 약 1년간 IPO 시장의 분위기는 비정상적이라 할 정도로 과열된 측면이 있었다"며 "최근 일부 기업의 상장 뒤 주가 흐름이 신통치 않은 사례가 부각된데다 공모 흥행에 실패하는 기업도 등장하면서 분위기에 변화가 생긴 건 사실"이라고 말했다.

이어 "공모 시장이 침체될수록 보다 안정적인 자금 조달이 가능한 스팩 합병에 대한 수요가 높아질 수 있다"며 "최근 국내 증시 바이오 업종의 상승 탄력이 둔화된 만큼 하반기 공모 시장에서 바이오 기업의 행보가 어떨지 주목된다"고 덧붙였다.