올해 공모 시장은 전례를 찾을 수 없을 정도로 많은 관심을 받았다. SK바이오팜 (82,700원 ▼1,700 -2.01%)이 끌어올린 공모 시장 투자 열기는 카카오게임즈 (20,750원 0.00%), 빅히트 (230,500원 ▲2,000 +0.88%)를 거치며 더욱 달아올랐다.

올해 IPO 시장에선 신기록도 쏟아졌다. 역대 최고 청약 경쟁률(이루다 3039.55대 1), 최대 청약 증거금(카카오게임즈 58조5542억원), 수요예측 최고 경쟁률(카카오게임즈 1478.53대 1) 등이다.

청약과 수요예측 경쟁률 1000대 1이 자연스럽게 보일 정도로 여러 IPO 기업이 공모 흥행에 성공한 점도 눈에 띈다. 상장 첫 날 수익을 안긴 공모주도 많다.

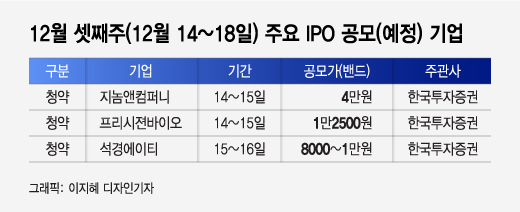

13일 관련업계에 따르면 12월 셋째주(12월 14~18일) IPO 시장에서 지놈앤컴퍼니 (6,900원 ▼150 -2.13%), 프리시젼바이오, 석경에이티가 청약을 받는다. 수요예측 일정은 없다.

12월 셋째주 청약을 실시하는 지놈앤컴퍼니와 프리시젼바이오, 석경에이티는 일정이 겹친다. 주관사는 모두 한국투자증권이다.

이 시각 인기 뉴스

일정이 겹치는 만큼 일부 투자 수요 분산이 나타날 것으로 관측된다. 그럼에도 최근 공모 시장의 뜨거운 투자 열기를 고려하면 흥행 가능성이 높다는 분석이 우세하다. 이 기업들은 기관투자자 대상 수요예측에서도 흥행에 성공했다.

지놈앤컴퍼니는 대어급 바이오라는 점에서, 프리시젼바이오와 석경에이티는 올해 인기가 많은 소형 IPO라는 점에서 주목된다.

지놈앤컴퍼니는 오는 14~15일 청약을 받는다. 주관사는 한국투자증권이다.

지놈앤컴퍼니는 마이크로바이옴을 기반으로 면역항암제 등 신약을 개발하는 회사다. 코넥스 시가총액 1위 기업으로 코스닥 이전상장을 추진 중이다. 연구개발 경쟁력과 사업 다각화 전략 등이 투자 포인트로 꼽힌다.

기관투자자로부터 투자 매력을 인정받았다.

지놈앤컴퍼니는 지난 7~8일 진행한 국내외 기관 투자가 대상 수요예측에서 경쟁률 1163.49대 1을 기록했다. 이를 토대로 희망공모가밴드(3만6000~4만원) 상단인 4만원으로 공모가를 결정했다.

확정 공모가 기준 예상 기업가치(스톡옵션 포함)는 5766억원이다. 공모가 기준 기업가치가 5000억원을 넘는 보기 드문 대어급 바이오 IPO 딜(거래)이다. 기술특례 상장이다.

일각에선 밸류에이션에 대한 이견도 있는 편이다. 반면 현재 코넥스 시장 가격(11일 종가 기준 7만5700원)과 비교하면 매력적이란 평가도 있다. 코스닥 이전상장을 앞두고 코넥스에서 단기간 주가가 급등한 측면이 있다.

배지수 지놈앤컴퍼니 대표. /사진제공=지놈앤컴퍼니

배지수 지놈앤컴퍼니 대표. /사진제공=지놈앤컴퍼니프리시젼바이오는 독자적인 고민감도 측정 시분해형광(TRF) 기술을 토대로 여러 진단 제품을 개발한다. 현재 심혈관 질환, 염증 질환 등에 대한 진단 장비 및 키트를 판매하고 있다. 최근 코로나19(COVID-19) 진단키트를 개발하고 유럽에서 판매를 시작했다.

다양한 질환이나 질병에 대한 현장진단 제품을 개발할 수 있는 독자 기술 TRF의 확장성이 강점이란 평가다. 올해 주식 시장에서 각광받은 진단 관련 기술 회사라는 점도 눈여겨볼 만한 대목이다.

프리시젼바이오도 수요예측에서 흥행에 성공했다.

지난 8~9일 진행한 수요예측 경쟁률은 1231.23대 1이다. 이를 토대로 공모가를 희망공모가밴드(1만500~1만2500원) 상단인 1만2500원으로 정했다.

확정 공모가 기준 공모 규모는 188억원, 예상 기업가치는 1441억원이다. 기술특례 상장을 추진 중이다.

석경에이티는 오는 15~16일 청약을 받는다. 주관사는 한국투자증권이다.

석경에이티는 다양한 분야의 기능성 나노 소재를 개발 및 공급하는 회사다. 주로 치과와 화장품 등 바이오 및 헬스케어 분야, 프린터 토너와 필름 등 전기·전자 분야, 코팅 분야 등에 적용되는 나노 소재를 만든다.

석경에이티는 지난 10~11일 수요예측을 진행했는데, 결과는 아직 발표 전이다.

석경에이티의 희망공모가밴드는 8000~1만원이다. 밴드 기준 공모 규모는 80억~100억원, 예상 기업가치는 436억~546억원이다.

소부장(소재·부품·장비) 기업으로, 기술특례 상장을 추진 중이다. 밴드 상단 기준 공모 규모가 100억원 수준인 소형 IPO다.