홍남기 부총리 겸 기획재정부 장관(가운데)이 22일 정부서울청사에서 문재인 대통령이 주재한 '제5차 비상경제대책회의' 내용에 대해 브리핑을 하기 위해 브리핑룸에 들어서고 있다. / 사진=김휘선 기자 hwijpg@

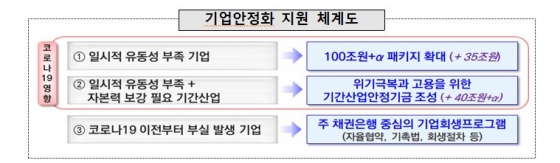

홍남기 부총리 겸 기획재정부 장관(가운데)이 22일 정부서울청사에서 문재인 대통령이 주재한 '제5차 비상경제대책회의' 내용에 대해 브리핑을 하기 위해 브리핑룸에 들어서고 있다. / 사진=김휘선 기자 hwijpg@정부는 22일 '일자리 위기극복을 위한 고용 및 기업안정 대책'의 일환으로 기존 100조원 규모의 민생·금융안정 패키지에 35조원을 추가 투입하기로 했다.

이에 정부는 SPV를 설립해 저신용등급 회사채, CP, 단기사채 등을 20조원 규모로 매입할 예정이다. 현재 CP, 회사채 스프레드는 지난해 말보다 여전히 0.5~1%포인트 높은 상태로, 불안심리가 지속되고 있다.

SPV는 정책금융기관이 재정지원에 참여하고, 한국은행이 SPV에 대한 유동성을 지원한다. 정부는 일정 규모 이상 중견기업이나 대기업이 자금 이용시, 고용유지 노력을 유도할 예정이다. 6개월 간 일정비율 이상의 고용총량 유지 조건을 부과하고, 미이행시 페널티를 부과하는 식이다.

이 시각 인기 뉴스

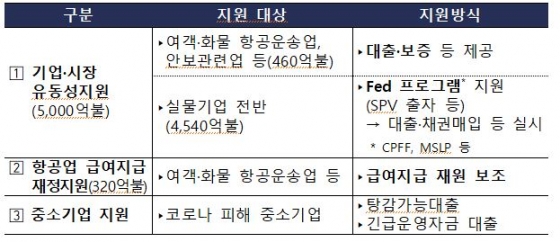

SPV 매입기구 구조와 매입대상 채권 범위, 정부의 지급보증 방안 등은 향후 정부와 한은 간 협의를 통해 구체화할 예정인데, 미국식 SPV 운영 방안을 참고할 가능성이 높다.

이주열 한은 총재는 지난 9일 금융통화위원회 직후 "미국 연방준비제도가 그랬듯 정부 지급보증 아래 SPV를 설립하는 것은 상당히 효과가 크다"며 "연준처럼 정부와 협의해, 정부의 신용보강을 통해 시장안정에 대처하는 게 효과적"이라고 말한 바 있다.

미국 자금지원 프로그램 'CARES Act'

미국 자금지원 프로그램 'CARES Act'은성수 금융위원장은 "채안펀드, P-CBO, 한국은행의 금융안정특별대출제도 신설 등에도 불구하고 신용등급이 낮은 회사채와 CP는 여전히 지원의 사각지대에 있었다"며 "재정지원에 정책금융기관이 참여하고 한국은행이 유동성을 지원해 회사채 CP를 매입하는 특수목적기구가 필요하다. 구체적인 매입기구 구조, 범위 등은 재정당국, 한국은행과 함께 마련해갈 것"이라고 말했다.