7일 관련업계에 따르면 웅진코웨이 인수전은 전략적 투자자(SI)인 SK네트웍스 (5,560원 ▲140 +2.58%)가 인수 포기를 선언하면서 예비입찰에 참가한 칼라일과 베인캐피탈, 국내 재무적 투자자(FI)인 린드먼아시아와 손잡은 중국 가전회사 하이얼 등 3파전으로 좁혀졌다.

윤석금 웅진그룹 회장이 외국계 사모펀드를 선호하고 있는 것도 칼라일이 인수전에서 유리한 배경으로 꼽힌다. 전략적 투자자보다 외국계 사모펀드가 새로운 주인으로 결정돼야 또다시 웅진코웨이를 되찾을 수 있을 것이란 판단에서다. 업계에 따르면 윤 회장은 웅진코웨이 재매각을 결정하면서도 미련을 버리지 못한 것으로 전해진다.

업계관계자는 "유력 인수후보가 빠졌다는 것은 인수전 흥행에 빨간불이 켜진 것"이라며 "다만 웅진코웨이의 성장세가 뚜렷하고 시장지배력도 절대적이어서 인수가격이 어느 정도 조율되면 성사 가능성이 여전히 높다고 본다"고 말했다.

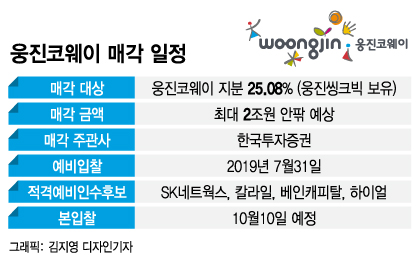

웅진코웨이 매각이 무산되면 웅진그룹은 또한번 재무리스크에 시달리게 된다. 2012년 그룹의 유동성 위기로 알짜 기업인 웅진코웨이를 매각한 웅진그룹은 올해 초 MBK파트너스가 보유한 코웨이 지분 22%를 웅진씽크빅을 통해 매입하는 등 모두 25%의 지분을 확보하며 6년여 만에 회사를 되찾았다. 그러나 지주사의 신용등급 하락 등 재무리스크가 확대되면서 3개월 만에 재매각을 결정했다.

이 시각 인기 뉴스

한편 웅진코웨이의 올해 실적은 사상 최대치를 경신할 것으로 예상된다. 상반기 기준 매출액은 1조4647억원, 영업이익은 2734억원, 당기순이익은 2023억원으로 상반기 역대 최고 기록을 올렸다. 특히 총 렌탈계정 수는 738만개(국내 609만개, 해외 129만개)로 2위권과 압도적인 격차를 보이고 있다. 웅진코웨이의 본입찰은 오는 10일이다.