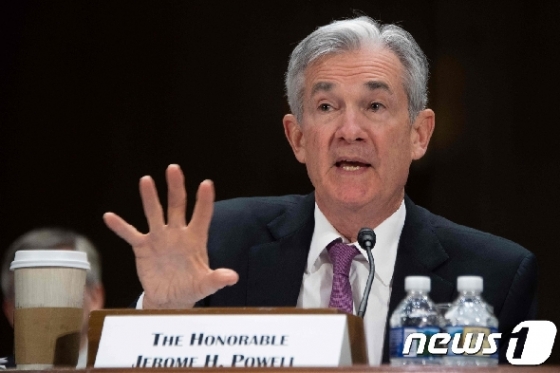

제롬 파월 연방준비제도(연준·Fed) 의장/사진=뉴스1

제롬 파월 연방준비제도(연준·Fed) 의장/사진=뉴스1경기와 주식시장 흐름에는 기민하게 대처했다. 스탠다드앤푸어스(S&P) 500 지수가 하루만에 20.5% 하락한 1987년 10월 19일 '블랙먼데이' 위기에선 긴급 유동성 지원책을 내놨다. 이 조치로 7.61%까지 치솟았던 실효금리가 보름 만에 5.69%로 2%포인트 가까이 하락했다.

1998년 대형 헤지펀드인 롱텀 캐피털이 러시아 부도사태(모라토리엄)로 흔들리면서 주식시장이 큰 폭으로 하락했을 때도 금리 인하 카드를 썼다. 같은 해 9~11월 3개월간 3차례에 걸쳐 5.5%였던 금리를 4.75%까지 낮췄다. 36억3000만 달러 규모 펀드까지 조성해 적극 대응했다.

주식시장에서 '풋'은 미래 약정일에 보유 주식을 미리 확정한 가격에 팔 수 있는 옵션에 대한 권리를 의미한다. 재산 가치 하락을 우려해 미리 최저가를 정해 놓는 안전장치인 셈이다. 그린스펀의 조치가 주가 하락을 막아내자 풋옵션과 같은 역할을 한다는 의미에서 그린스펀 풋이라는 용어가 퍼진 것이다.

2019년 6월 글로벌 금융시장에선 '파월 풋' 기대감이 커지고 있다. 그동안 금리동결 입장을 고수하던 제롬 파월 연준 의장이 지난 4일 "경기확장을 유지하기 위해 적절하게 대응할 것"이라며 금리 인하를 시사했기 때문이다. 미중 무역분쟁 여파, 고용지표 악화 등이 금리인하에 한 발 다가선 배경이 된 것으로 풀이된다.

이 시각 인기 뉴스

미국 뉴욕 증시는 즉각 반응했다. 금리 인하, 유동성 확대 기대감에 지난주(3~7일) 다우존스산업평균지수는 4.7%, S&P 500 지수는 4.4%, 나스닥종합지수는 3.9% 각각 올랐다.

한국 증시도 들썩이고 있다. 10일 코스피 지수는 전 거래일보다 27.16포인트(1.31%) 오른 2099.49로 마감했다. 외국인(1835억원)과 기관(1667억원)이 모처럼 코스피 동반 순매수에 나섰다. 코스닥도 4.61포인트(0.64%) 상승한 721.14에 장을 마쳤다. 6거래일 연속 오름세를 이어갔다.

하지만 전문가들은 미국과 한국 등 아시아 시장 여건이 다른 만큼 차별화 양상이 펼쳐질 수 있다며 다소 신중한 전망을 내놓고 있다. '파월 풋' 효과가 미국처럼 한국 시장을 뜨겁게 달구기 어렵다는 해석이다.

허재환 유진투자증권 연구원은 "한국 증시는 미중 관계 불확실성 뿐 아니라 기업 실적 부담까지 떠안고 있어 파월 풋 효과로 상승 랠리가 펼쳐질 것으로 보기는 어렵다"며 "기술적 반등과 위험 회피 움직임이 혼재하는 양상이 펼쳐질 것"이라고 진단했다.

이경민 대신증권 연구원도 "코스피가 단숨에 2100선을 넘보고 있지만 하락·반등 국면에서 글로벌 증시와 엇갈린 등락을 반복하고 있다"며 "미중 무역분쟁 장기화로 인한 펀더멘털 약화, 국내 기업들의 2분기 실적 불확실성 등 압력이 큰 만큼 2150선을 돌파하는 추세 반전은 가능성은 낮다"고 봤다.