코넥스 상장기업인 금융정보업체 에프앤가이드 역시 지난 17일 CB를 표면이자율 0%(만기이자율 0.5%)에 리픽싱 없는 '파격적' 조건으로 60억원 규모로 발행하는데 성공했다. 해당 CB는 에이치알자산운용과 흥국자산운용의 코스닥 벤처펀드 등에서 인수했다.

CB는 통상 매분기마다 이자를 지급하는 표면이자율을 책정하고 주가 하락시 전환가액(주식으로 바꿀 수 있는 가격)을 하향 조정(리픽싱)하는 조건을 붙이는 것이 일반적이다. 하지만 이번처럼 표면금리를 '제로'로 책정하거나 리픽싱 조건마저 없는 상태에서 CB를 발행한 경우는 이례적이다.

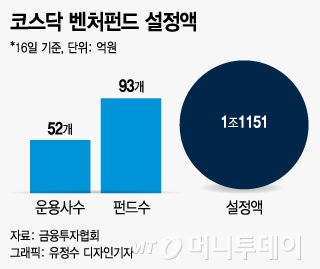

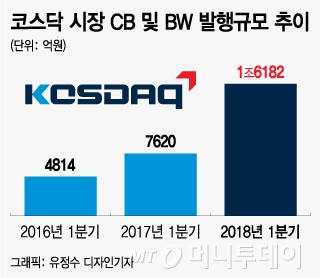

이처럼 CB와 BW는 발행자(기업) 우위시장으로 변하고 있다. 최근 1~2년 사이 거액자산가 자금을 끌어모은 전문투자형 사모펀드(헤지펀드)가 CB, BW를 꾸준히 매수한데다 지난 5일 첫선을 보인 코스닥 벤처펀드로 1조1000억원 이상의 뭉칫돈이 유입되자 투자 수요가 더욱 몰리고 있기 때문이다.

이 시각 인기 뉴스

일부에선 과열 조짐을 우려하고 있다. 한 자산운용사 펀드매니저는 "코스닥 벤처펀드가 공모주 우선배정을 받으려면 자산의 35% 이상을 벤처기업이나 벤처기업에서 해제된 지 7년 이내인 코스닥 중소·중견기업의 주식, CB, BW를 투자해야 한다"며 "5월에 예정된 우량한 코스닥 공모주를 받기 위해 35% 의무비율을 급하게 채우려고 일부 기업을 상대로 파격적인 CB 발행 조건을 제시한 뒤 인수하고 있다"고 말했다.

CB의 수익성보다 공모주 우선배정을 받기 위한 목적이란 설명이다.

CB와 BW는 만기나 분기마다 확정 금리를 주는 채권의 성격과 미리 정해 놓은 전환가격(CB) 또는 행사가격(BW)보다 현재 주가가 높으면 만기 전이라도 주식으로 바꿀 수 있는 옵션이 붙어 있다.