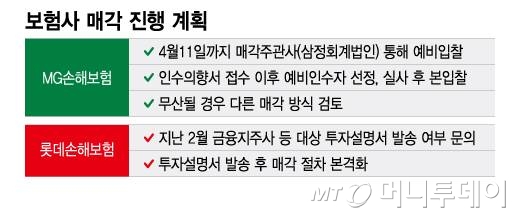

보험사 매각 진행 계획/그래픽=김현정

보험사 매각 진행 계획/그래픽=김현정17일 관련업계에 따르면 롯데손해보험 (3,530원 ▼215 -5.74%)의 매각 주간사인 JP모건은 주요 금융지주사를 포함해 잠정 매수자에게 투자설명서(IM) 발송을 준비 중이다. IM 발송 전에 비밀유지협약을 맺기 위해 몇몇 지주사를 대상으로 문의를 한 것으로 알려졌다.

보험사 인수에 관심이 있는 지주사는 하나금융지주, 우리금융지주, BNK금융지주 등이다. 지주사 한 관계자는 "IM을 받으면 꼼꼼하게 들여다볼 것"이라면서 "가격만 맞는다면 인수를 안 할 이유는 없다"고 밝혔다.

MG손해보험도 주인 찾기에 나선다. 예금보험공사는 오는 11일까지 MG손보 예비입찰을 실시한다. 인수의향서를 접수한 후 인수희망자 중 적격성이 검증된 희망자에 실사 기회를 부여하고 이후 본입찰을 진행할 예정이다. 주식매각(M&A), 계약이전(P&A) 방식 중 인수자가 원하는 방식으로 진행한다. 주식매각(M&A) 방식은 회사 지분 전부를 인수하는 방식이고 계약이전(P&A)은 MG손보의 보험계약, 우량자산 등을 이전받는다.

MG손보의 매각 시도는 이번이 3번째다. 앞선 시도와 달리 이번에는 매각 기대감이 높다. MG손보의 자본건전성을 나타내는 지급여력비율(킥스·K-ICS)은 지난해 3분기 기준 64.5%에 그쳤으나 지난해말 기준으로 70%대 중반으로 올라섰다. 킥스비율이 올라가면 인수자의 증자 부담도 그만큼 줄어든다. 노동조합이 인력 효율화에 합의하는 등 매각에 적극 협조하는 것도 긍정적이다. 현재 몇몇 PE(프라이빗에쿼티)가 인수 검토에 필요한 자료를 요청하는 등 관심을 보이고 있는 것으로 알려졌다.

이 시각 인기 뉴스

시장에서는 동양생명 (5,290원 ▼60 -1.12%)도 연내 매물로 나올 것으로 예상한다. 동양생명의 최대주주는 중국 다자보험그룹으로 한국 시장 철수 움직임을 보인다. 지난해는 다자보험그룹 계열사인 ABL생명의 매각 절차를 진행했다.

동양생명은 현재 매각 가능성이 제기된 생명보험사 중 자산 규모와 수익성 등 여러 방면에서 우량한 매물로 평가 받는다. 지난해 별도기준 당기순이익이 전년 대비 204.8% 증가한 2957억원을 기록했다. 창사 이래 최대 실적이다. 자본건전성 지표인 킥스는 192.9%로 안정적이다. 지난해말 기준 동양생명의 총자산은 약 33조원이다. 때문에 실제로 매물로 나올 경우 매각 가능성이 높게 점쳐진다. 이달부터 한국인 대표이사로 교체되면서 그동안 노조와 갈등을 보인 CEO(최고경영자) 리스크가 사라진 점도 긍정적인 요인으로 꼽힌다.